TOȚI L-AM FĂCUT – acel calcul mental unde încerci să-ți dai seama cât ai șterge dacă ai vinde casa și îți achite ipoteca. Dar poate fi mai mult decât un exercițiu inactiv. Chiar dacă nu-ți vinzi niciodată casa, capitalul pe care îl ai te poate ajuta urmărește obiective personale importante. Prin urmare, înțelegerea modului de calculare a capitalului propriu – și a modului în care băncile îl privesc – este esențială, mai ales dacă doriți să împrumutați bani din acea capital pentru a plăti pentru un proiect de îmbunătățire a locuințelor, pentru a acoperi cheltuielile de urgență sau pentru a ajuta la plata colegiului copilului dumneavoastră. De exemplu, capitalul propriu al casei dvs. ar putea afecta, de asemenea, dacă trebuie să plătiți o asigurare ipotecară privată și ar putea determina ce opțiuni de finanțare vă pot fi disponibile.

Începeți cu un calcul de bază

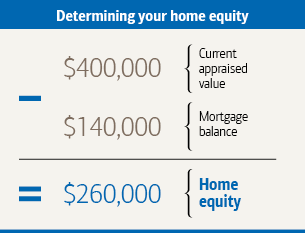

Vă puteți da seama cât de mult aveți în casa dvs. b y scăderea sumei datorate pentru toate împrumuturile garantate de casa dvs. din valoarea sa de evaluare. Aceasta include ipoteca dvs. principală, precum și orice împrumuturi de capital propriu sau solduri neplătite pe liniile de credit de capital propriu. Într-un exemplu tipic, proprietarul casei Caroline datorează 140.000 USD pentru o ipotecă pentru casa ei, care a fost evaluată recent la 400.000 USD.

În continuare, aruncați o privire la modul în care băncile calculează capitalul propriu

Ipoteca, refinanțarea și furnizorii de împrumuturi de capital propriu pot utiliza calcule suplimentare atunci când decid cât de mult sunt dispuși să vă împrumute – sau chiar dacă sunt dispuși să vă împrumute deloc. O măsură pe care o folosesc este raportul împrumut-valoare (LTV). Când solicitați pentru prima dată un credit ipotecar, acest număr reflectă suma împrumutului pe care îl căutați în raport cu valoarea casei. Dacă aveți un credit ipotecar, raportul dvs. LTV se bazează pe soldul împrumutului. Raportul dvs. LTV poate afecta dacă plătiți o asigurare ipotecară privată sau dacă s-ar putea să vă calificați pentru a refinanta. O evaluare profesională este cheia pentru a afla cu exactitate raportul LTV  . De aceea, creditorul dvs. va necesita adesea o evaluare la fața locului ca parte a procesului pentru obținerea unui împrumut. Pentru a vă determina raportul LTV, împărțiți soldul curent al împrumutului (puteți găsi acest număr în extrasul lunar sau în contul online) la valoarea evaluată a casei dvs. Înmulțiți cu 100 pentru a converti acest număr într-un procent. Raportul împrumut-valoare Caroline este de 35%.

. De aceea, creditorul dvs. va necesita adesea o evaluare la fața locului ca parte a procesului pentru obținerea unui împrumut. Pentru a vă determina raportul LTV, împărțiți soldul curent al împrumutului (puteți găsi acest număr în extrasul lunar sau în contul online) la valoarea evaluată a casei dvs. Înmulțiți cu 100 pentru a converti acest număr într-un procent. Raportul împrumut-valoare Caroline este de 35%.

Efecte posibile asupra asigurărilor

Dacă plătiți o asigurare ipotecară privată (PMI) asupra ipotecii dvs., țineți cont de Raport LTV. Creditorul dvs. este obligat de legislația federală să anuleze PMI atunci când raportul LTV al unei case este de 78% sau mai mic (cu condiția ca anumite cerințe să fie îndeplinite). Această anulare este deseori planificată pentru momentul în care soldul împrumutului dvs. atinge 78% din valoarea inițială evaluată a casei dvs. Cu toate acestea, dacă raportul dvs. LTV scade sub 80% din cauza plăților suplimentare pe care le-ați făcut, aveți dreptul să solicitați creditorului să vă anuleze PMI.

Ce se întâmplă cu împrumuturile de acțiuni la domiciliu?

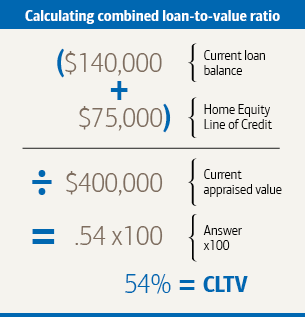

Dacă aveți în vedere un împrumut de acțiuni la domiciliu sau o linie de credit, un alt calcul important este raportul dvs. împrumut-valoare combinat (CLTV). Raportul dvs. CLTV compară valoarea casei dvs. cu suma combinată a împrumuturilor garantate de aceasta, inclusiv împrumutul sau linia de credit pe care o căutați. Să spunem că Caroline dorește să solicite o linie de credit pentru capitalul propriu de 75.000 USD. Ea calculează care ar fi raportul ei CLTV dacă ar fi aprobată pentru acest lucru și, deoarece majoritatea creditorilor necesită ca raportul dvs. CLTV să fie sub 85% pentru a se califica pentru o linie de credit de capital propriu, Caroline ar fi probabil eligibilă.

Modalități de creștere potențială a capitalului propriu

Dacă valoarea casei dvs. rămâne stabilă, puteți construi capitaluri proprii (reduceți rata LTV) plătind principalul împrumutului. Dacă plățile dvs. sunt amortizate (adică pe baza unui program prin care ați rambursa integral împrumutul până la sfârșitul mandatului său), acest lucru se întâmplă automat, pur și simplu efectuând plățile dvs. lunare. Pentru a reduce mai rapid raportul LTV, luați în considerare plata mai mult decât plata necesară în fiecare lună. Acest lucru vă ajută să eliminați soldul împrumutului. (Verificați mai întâi pentru a vă asigura că împrumutul dvs. nu implică penalități de plată anticipată.)

De asemenea, protejați valoarea casei dvs. păstrând-o îngrijită și bine întreținută. Îmbunătățirile inteligente la domiciliu vă pot ajuta și ele. Cu toate acestea, este o idee bună să consultați un evaluator sau un profesionist imobiliar înainte de a investi în orice renovări pe care sperați că le vor crește valoarea casei. Amintiți-vă că condițiile economice – și scăderile normale și fluctuațiile pieței imobiliare – pot afecta valoarea casei dvs. indiferent de ceea ce faceți. Dacă prețurile locuințelor cresc, raportul LTV ar putea scădea, dar scăderea prețurilor locuințelor ar putea anula valoarea oricăror îmbunătățiri pe care le-ați putea aduce.

Acest articol a fost adaptat din Better Money Habits®. Accesați BetterMoneyHabits.com pentru informații financiare mai practice.