WSZYSCY ZROBILIŚMY TO – te mentalne obliczenia, w których próbujesz dowiedzieć się, ile zapłaciłbyś, gdybyś sprzedał swój dom i spłacił kredyt hipoteczny. Ale może to być coś więcej niż tylko bezczynne ćwiczenie. Nawet jeśli nigdy nie sprzedasz domu, kapitał, który masz, może ci pomóc dążyć do ważnych celów osobistych. Zrozumienie, jak obliczyć swój kapitał – i jak to widzą banki – ma kluczowe znaczenie, zwłaszcza jeśli chcesz pożyczyć pieniądze pod zastaw tego kapitału, aby opłacić projekt remontu domu, pokryć wydatki w nagłych wypadkach lub pomóc w opłaceniu szkoły dziecka na przykład czesne. W rzeczywistości kapitał własny domu może również wpływać na to, czy musisz opłacać prywatne ubezpieczenie kredytu hipotecznego, i może określać, które opcje finansowania mogą być dostępne.

Zacznij od obliczenia poziomu bazowego

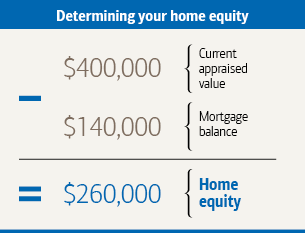

Możesz dowiedzieć się, ile kapitału własnego masz w domu b y odejmowanie kwoty, którą jesteś winien z tytułu wszystkich pożyczek zabezpieczonych przez Twój dom od oszacowanej wartości. Obejmuje to podstawowy kredyt hipoteczny, a także wszelkie pożyczki pod zastaw domu lub niespłacone salda linii kredytowych pod zastaw domu. W typowym przykładzie właściciel domu Caroline jest winien 140 000 dolarów z tytułu kredytu hipotecznego na swój dom, który ostatnio wyceniono na 400 000 dolarów.

Następnie zobacz, jak banki obliczają kapitał własny

Kredyt hipoteczny, refinansowanie a dostawcy pożyczek pod zastaw domu mogą korzystać z dodatkowych obliczeń przy podejmowaniu decyzji, ile chcą ci pożyczyć – a nawet czy w ogóle chcą ci pożyczyć. Jedną z miar, których używają, jest wskaźnik wartości kredytu do wartości (LTV). Kiedy po raz pierwszy ubiegasz się o kredyt hipoteczny, liczba ta odzwierciedla kwotę pożyczki, o którą prosisz, w stosunku do wartości domu. Jeśli masz kredyt hipoteczny, współczynnik LTV jest oparty na saldzie kredytu. Twój współczynnik LTV może mieć wpływ na to, czy opłacasz prywatne ubezpieczenie kredytu hipotecznego, czy też możesz kwalifikować się do refinansowania. Profesjonalna ocena jest kluczem do dokładnego określenia współczynnika LTV  . Dlatego pożyczkodawca często wymaga oceny na miejscu w ramach procesu uzyskania pożyczki. Aby obliczyć współczynnik LTV, podziel aktualne saldo pożyczki (tę liczbę można znaleźć na wyciągu miesięcznym lub na koncie internetowym) przez szacunkową wartość domu. Pomnóż przez 100, aby zamienić tę liczbę na procent. Wskaźnik wartości kredytu do wartości Caroline wynosi 35%.

. Dlatego pożyczkodawca często wymaga oceny na miejscu w ramach procesu uzyskania pożyczki. Aby obliczyć współczynnik LTV, podziel aktualne saldo pożyczki (tę liczbę można znaleźć na wyciągu miesięcznym lub na koncie internetowym) przez szacunkową wartość domu. Pomnóż przez 100, aby zamienić tę liczbę na procent. Wskaźnik wartości kredytu do wartości Caroline wynosi 35%.

Możliwy wpływ na ubezpieczenie

Jeśli płacisz prywatne ubezpieczenie kredytu hipotecznego (PMI) na swój kredyt, miej oko na Współczynnik LTV. Twój pożyczkodawca jest zobowiązany przez prawo federalne do anulowania PMI, gdy współczynnik LTV domu wynosi 78% lub mniej (pod warunkiem spełnienia określonych wymagań). To anulowanie jest często planowane z góry, gdy saldo pożyczki osiągnie 78% pierwotnie oszacowanej wartości domu. Jeśli jednak Twój współczynnik LTV spadnie poniżej 80% z powodu dodatkowych płatności, które dokonałeś, masz prawo zażądać od pożyczkodawcy anulowania PMI.

A co z pożyczkami pod zastaw domu?

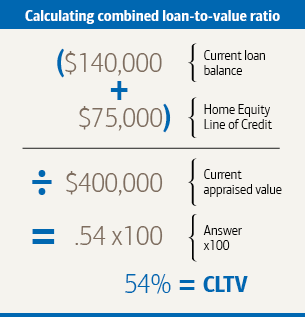

Jeśli rozważasz pożyczkę pod zastaw domu lub linię kredytową, kolejnym ważnym obliczeniem jest łączny stosunek wartości kredytu do wartości (CLTV). Twój współczynnik CLTV porównuje wartość twojego domu z łączną sumą pożyczek zabezpieczonych przez ten kredyt, w tym pożyczką lub linią kredytową, o którą się ubiegasz. Powiedzmy, że Caroline chce złożyć wniosek o linię kredytową pod zastaw domu na 75 000 dolarów. Oblicza, jaki byłby jej współczynnik CLTV, gdyby została do tego zatwierdzona, a ponieważ większość pożyczkodawców wymaga, aby współczynnik CLTV był poniżej 85%, aby zakwalifikować się do linii kredytowej pod zastaw domu, Caroline prawdopodobnie kwalifikowałaby się.

Sposoby potencjalnego zwiększenia kapitału własnego

Jeśli wartość Twojego domu pozostaje stabilna, możesz zbudować kapitał (obniżyć współczynnik LTV), spłacając kapitał pożyczki. Jeśli Twoje płatności są amortyzowane (to znaczy na podstawie harmonogramu, zgodnie z którym spłacasz w całości pożyczkę do końca jej okresu), dzieje się to automatycznie, po prostu poprzez dokonywanie miesięcznych płatności. Aby szybciej obniżyć współczynnik LTV, rozważ płacenie co miesiąc kwoty wyższej niż wymagana. Pomaga to zmniejszyć saldo pożyczki. (Najpierw sprawdź, czy Twoja pożyczka nie pociąga za sobą żadnych kar za przedpłatę).

Chroń również wartość swojego domu, utrzymując go w czystości i dobrym stanie. Pomóc mogą także ulepszenia inteligentnego domu. Warto jednak skonsultować się z rzeczoznawcą lub specjalistą od nieruchomości, zanim zainwestujesz w remonty, które – jak masz nadzieję – zwiększą wartość Twojego domu. Pamiętaj, że warunki ekonomiczne – oraz zwykłe spadki i wahania na rynku nieruchomości – mogą wpłynąć na wartość Twojego domu bez względu na to, co robisz. Jeśli ceny domów wzrosną, Twój współczynnik LTV może spaść, ale spadające ceny domów mogą zniwelować wartość wszelkich ulepszeń, które możesz wprowadzić.

Ten artykuł powstał na podstawie Better Money Habits®. Odwiedź BetterMoneyHabits.com, aby uzyskać bardziej praktyczne informacje finansowe.