Ghid CardRates.com: Carduri Discover®

Cele mai bune carduri de credit Discover sunt, de asemenea, printre cele mai bune carduri de credit din perioada respectivă. Pe lângă faptul că este furnizor de opt carduri de credit Discover it® diferite, Discover este, de asemenea, o rețea de plăți, un rol dublu care este, de asemenea, adevărat de la American Express.

Dacă sunteți în căutarea unui card de credit bun, fără taxe anuale și cu unele avantaje unice, un card de la Discover poate bifa toate casetele dvs.

Ce este Discover Bank ?

Discover Bank, o divizie a Discover Financial Services, este atât o bancă online cu peste 60.000 de bancomate, cât și emitentul cardurilor de credit și de debit Discover. Banca simplificată Discover Bank oferă verificări, economii și piață monetară. conturi, precum și certificate de depozit și IRA.

Discover Bank are rădăcini care datează de la fondarea companiei Greenwood Trust Company din 1911. A devenit parte a Discover Financial Ser vices în 1985 și a primit denumirea actuală în 2000.

Rețeaua de plăți Discover Bank procesează tranzacțiile de la aproximativ 9 milioane de comercianți americani, potrivind acoperirea Visa și Mastercard în timp ce o depășește pe cea a American Express cu 3 milioane.

Deoarece Discover Bank este atât o rețea de carduri, cât și un emitent de carduri, cardurile sale nu sunt partenere cu bănci externe.

Cum funcționează un card de credit Discover?

Acolo într-adevăr nu este nimic surprinzător în modul în care funcționează cardurile de credit Discover – dacă ați deținut vreodată un card de credit, veți înțelege cum să utilizați cardul Discover.

Discover oferă carduri consumatorilor de toate tipurile de credit , de la sărac la excelent. Dacă cererea dvs. este acceptată, veți primi cardul de plastic în aproximativ o săptămână și puteți începe să îl utilizați după ce îl activați online sau prin telefon.

Un card Discover nesecurizat va avea o limită de credit pe baza bonității dumneavoastră. Discover oferă, de asemenea, un card securizat în care limita de credit este egală cu depozitul dvs. în numerar. Puteți percepe achiziții de pe cardul Discover până la limita de credit fără a suporta taxe de dobândă dacă plătiți întregul sold până la următoarea dată de plată lunară.

Dacă doriți, puteți extinde plățile pe mai multe cicluri de facturare atâta timp cât efectuați plata minimă în fiecare lună. Veți fi taxat cu dobânzi la soldurile neplătite la rata procentuală anuală (APR, care se bazează pe rata principală) pe care ați primit-o când a fost emis cardul.

Toate cardurile Discover vă raportează activitatea de plată către cele trei birouri de credit (Experian, TransUnion și Equifax). Scorul dvs. de credit depinde de plata plăților la timp și de controlul utilizării creditului.

Majoritatea punctajelor de credit sunt eligibile pentru un card Discover, dar valoarea APR și limita de credit vor depinde de scorul dvs.

Cardul Discover este un card de credit bun?

Ne-au plăcut întotdeauna cardurile de credit emise de Discover datorită APR-urilor competitive, taxelor mici, beneficiilor solide și o varietate de scheme de recompense. Cardurile Discover sunt sănătoase din punct de vedere structural, cu o acceptare largă, fără taxe anuale, perioade de grație de 25 de zile, fără taxe APR și fără taxe de penalizare la prima dată când pierdeți o dată de plată.

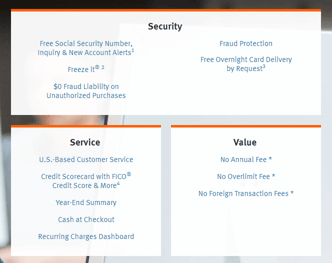

Avantajele populare găsite pe toate cardurile de credit Discover.

Caracteristicile de bază găsite pe cardurile Discover includ Cashback Match® ( descrisă mai jos), avansuri de numerar, transferuri de sold și înlocuirea gratuită a cardului peste noapte. Funcția Freeze it® vă permite să vă blocați cardul împotriva achizițiilor noi, transferurilor de sold și avansurilor de numerar, permițând în același timp facturilor recurente și alte activități selectate.

De asemenea, veți avea acces gratuit la Scorul dvs. FICO din TransUnion și alerte de identitate gratuite care vă informează despre noi anchete, conturi noi și activitate Dark Web.

Pe partea minus, cardurile Discover nu oferă recompense în numerar bonus înscriere. Cu toate acestea, aceștia oferă noilor membri de carduri o promoție introductivă de 0% APR la achiziții (și eventual transferuri de sold, acolo unde se aplică taxe) după deschiderea contului.

Toate cardurile oferă o verificare prealabilă care nu va afecta creditul scor.

Ce fel de recompense oferă cardurile Discover?

O ofertă Discover a cardului de credit înapoi în numerar este structurată ca o schemă de recompensă plană, cu niveluri sau rotative. Cu excepția cazului în care se stipulează altfel, cardurile Discover oferă Cashback Match® care dublează banii înapoi câștigați pentru primul an.

Următoarele sunt recompensele oferite de fiecare card:

- Discover it® Cash Back: Câștigați bonus înapoi la activare în categorii rotative trimestriale de comercianți la achiziții până la maximul trimestrial. Câștigați restituiri nelimitate de 1% la toate celelalte cumpărături zilnice. O ofertă introductivă de 0% APR se poate aplica achizițiilor și / sau transferurilor de sold.

- Discover it® Miles: oferă o recompensă forțată de mile la toate achizițiile.Veți obține un meci nelimitat Miles-for-Miles care se potrivește automat cu toate mile acumulate la sfârșitul primului an. Vă puteți răscumpăra mile pentru călătorie sau numerar, iar mile nu expiră niciodată. O ofertă introductivă de 0% APR se poate aplica achizițiilor și / sau transferurilor de sold.

- Discover it® crom: un card de rambursare în numerar care oferă rambursarea bonusului de până la 1.000 USD în achiziții trimestriale combinate la restaurante și benzinării . Achizițiile zilnice câștigă înapoi 1% în numerar. O ofertă introductivă de 0% APR se poate aplica achizițiilor și / sau transferurilor de sold.

- Discover it® Card de credit securizat: limita dvs. de credit este egală cu depozitul de garanție rambursabil pe care îl faceți. Cardul oferă înapoi bonusuri de până la 1.000 USD în achiziții trimestriale combinate la restaurante și benzinării. Toate celelalte achiziții câștigă înapoi 1% în numerar. Nu există nicio promoție introductivă 0% APR cu acest card.

- Discover it® Student Cash Back: primiți bani înapoi bonus după activare în categorii de comercianți care se rotesc trimestrial, până la maximul trimestrial. Toate celelalte achiziții câștigă înapoi 1% în numerar. Cu recompensa pentru calificative bune, elevii pot câștiga un credit extras în fiecare an (până la cinci ani) pentru a recompensa un GPA de 3,0 sau mai mare pentru anul respectiv. Promoția introductivă de 0% APR pentru achiziții se desfășoară pe o perioadă minimă de șase luni.

- Discover it® Student chrome: câștigați bonusuri înapoi cu până la 1.000 USD în achiziții trimestriale combinate la benzinării și restaurante. Toate celelalte achiziții câștigă înapoi 1% în numerar. Cardul oferă recompensa anuală pentru bune note. Un nou deținător de card primește, de asemenea, o promoție introductivă minimă de șase luni APR de 0% la achiziții.

- Cardul de credit NHL Discover it®: card de marcă comună care oferă bonusuri înapoi până la maximul trimestrial după activare la un alt comerciant. categorii care se rotesc în fiecare trimestru. Toate celelalte achiziții câștigă înapoi 1% în numerar. O ofertă introductivă de 0% APR se poate aplica achizițiilor și / sau transferurilor de sold.

- Cardul de credit Discover it® Business: câștigă o rată fixă în numerar la toate achizițiile. O ofertă introductivă de 0% APR se poate aplica achizițiilor și / sau transferurilor de sold. Puteți adăuga carduri de angajați gratuit și puteți câștiga recompense pentru toate achizițiile lor.

Citiți întotdeauna tipărirea fină a oricărui card

pentru a verifica recompensele și restricțiile. Puteți găsi, de asemenea, promoții speciale, inclusiv reduceri sau scutiri de taxe, disponibile până la o dată de expirare specificată.

Pentru ce îmi pot răscumpăra recompensele?

Mile dvs. Discover sau recompensele în numerar nu expiră niciodată și sunt răscumpărabile în orice sumă. Recompensele în numerar pot fi răscumpărate în mai multe moduri:

- Un depozit electronic în contul dvs. bancar.

- Un credit extras în contul dvs. de card.

- O donație pentru a selecta organizații caritabile.

- Card cadou sau eCerifiicat instant de la comercianții parteneri, începând de la 5 USD.

- Achiziții de pe Amazon.com.

- Transferuri către PayPal către plătiți pentru achiziții.

Cardul Discover it® Miles plătește recompense în mile. Puteți converti mile în numerar la o rată de 100 mile = 1,00 USD și puteți răscumpăra numerele așa cum este descris mai sus pentru carduri de returnare a numerarului.

De asemenea, puteți aplica mile pentru un credit de cumpărare de călătorie pe extrasul de cont efectuat în ultimele 180 de zile. Achizițiile de călătorie includ:

- Închirieri de mașini

- Linii de autobuze charter / tur

- Bilete de avion comerciale

- Croaziere

- Camere de hotel

- Transport local și suburban de navetiști, inclusiv feriboturi și căi ferate de pasageri

- Taxiuri și limuzine

- Operatori turistici

- Vacanță pachete cumpărate prin intermediul companiilor aeriene, agențiilor de turism și site-urilor de călătorie online

Câștigați recompense numai pentru achiziții, excluzând transferurile de sold, avansurile de numerar și tranzacțiile ilegale. De asemenea, nu câștigați recompense atunci când primiți un avans în numerar la linia de plată la comercianții selectați. Veți primi automat soldul de recompense dacă vă închideți contul sau nu îl utilizați timp de 18 luni.

Cum funcționează Discover Cashback Match®?

Cardurile Discover sunt celebre pentru funcția Cashback Match®. Vă plătește 1 USD pentru fiecare 1 USD câștigat în recompense în numerar în primele 365 de zile (sau 12 cicluri consecutive de facturare, oricare dintre acestea este mai mică) după deschiderea contului. De fapt, primiți recompense duble pentru primul an.

Numerele potrivite vor fi recompensate în două perioade de facturare după sfârșitul primului an. Limita de 365 de zile pentru meciuri se aplică atunci când se procesează rambursarea, nu data tranzacției.

Nu există limite minime sau maxime de cheltuieli pentru a câștiga meciul Cashback, dar veți pierde meciul dacă închideți contul dvs. înainte de aniversarea de un an a cardului dvs.

Puteți răscumpăra numerar în orice moment, fără a vă afecta Cash Match Match. Accesați pagina Rezumatul rambursării Discover pentru a urmări cât de mulți bani înapoi ați câștigat. Trebuie să fii un nou deținător de card pentru a te califica la Cashback Match.

Strategic, un moment excelent pentru a obține un nou card Discover este atunci când îți cumperi prima casă. Este posibil să cheltuiți o mulțime de bani pe electrocasnice, depozitare, decorare, amenajare a teritoriului și alte achiziții legate de casă în primul an. Plătind cu cardul Discover, puteți câștiga un meci Cashback puternic, care va reduce cheltuielile totale ale primului an de proprietate.

Care card de credit Discover este cel mai bun?

cel mai bun card de credit Discover este cel care se potrivește cel mai bine stilului tău de viață. Toate oferă Cashback Match (sau Mile-for-Mile Match) și fără taxă anuală, printre alte avantaje.

Discover It® Cash Back este o alegere bună pentru mulți consumatori. Puteți obține bani înapoi bonus în categorii comerciale rotative trimestriale – până la limita trimestrială de cumpărare – când activați categoria bonus în fiecare trimestru.

Discover It® Cash Back este o alegere bună pentru mulți consumatori. Puteți obține bani înapoi bonus în categorii comerciale rotative trimestriale – până la limita trimestrială de cumpărare – când activați categoria bonus în fiecare trimestru.

Făcând puțină matematică, în primul an puteți câștiga 5% x 1.500 USD pe trimestru x 4 trimestre pe an x 2 (pentru Cashback Match). Este o rambursare de 600 USD, plus orice altceva câștigați cu achiziții non-bonus de 1%.

Înainte de a selecta acest card, luați în considerare dacă doriți să faceți față schemei rotative trimestriale din categoria comercianților. Pentru a extrage valoarea maximă, trebuie să activați noua categorie în fiecare trimestru și să vă planificați cheltuielile pentru a vă maximiza beneficiile din categoria curentă. Dacă uitați să activați categoria trimestrială sau nu reușiți să cheltuiți limita, veți câștiga mai puțin decât maximul posibil.

O alegere mai simplă este cromul Discover it®, deoarece oferă o rată de recompensă mai mică la gaz cheltuieli pentru stații și restaurante. Bineînțeles, dacă nu conduceți prea mult sau nu luați masa în mod regulat, este posibil ca acest card să nu fie o alegere bună.

Este posibil să preferați cardul Discover it® Miles dacă călătoriți în mod regulat și doriți să acumulați recompense de călătorie. Puteți utiliza mile pe care le câștigați la achiziții cu acest card pentru a plăti cheltuieli legate de călătorie, inclusiv bilete de avion, sejururi la hotel, închirieri auto și mese.

De asemenea, puteți converti mile în numerar dacă tu preferi. Dacă cheltuiți 20.000 USD pentru a câștiga 30.000 mile și le convertiți în numerar, recompensa dvs. din primul an ar fi 30.000 mile x (1 USD la 100 mile) x 2 pentru Cashback Match = 600 $ înapoi în numerar câștigat în primul an.

Deși este cu 280 USD mai puțin decât exemplul Discover it® Cash Back, nu trebuie să urmăriți sau să activați categoriile trimestriale sau să vă faceți griji cu privire la limitele de cumpărare. Vă puteți relaxa știind că cardul Discover it® Miles vă recompensează în mod egal pentru toate achizițiile dvs.

Dacă sunteți student, Discover îi învinge pe majoritatea concurenților săi oferind nu un singur card de credit student, ci două. Oamenii care nu au niciun credit sau un credit slab sunt deserviți cel mai bine de cardul de credit securizat Discover it®, care este disponibil pentru aproape oricine își poate permite un depozit de securitate.

Este greu să obțineți un card de credit Discover?

Cardurile de credit Discover aprobă consumatorii cu scoruri FICO cuprinse între 550 (credit slab) și 850 (credit excelent). Cu alte cuvinte, majoritatea oamenilor se pot califica pentru un card Discover nesecurizat, iar cei care nu pot obține cu ușurință cardul de credit securizat Discover it®.

Puteți solicita un card de credit Discover apelând 1-800-DISCOVER (347-2683) sau online prin linkurile Aplică acum de mai sus, care vă vor direcționa către site-ul Discover.

Care Discover Card este cel mai ușor de obținut?

În general, cardurile de credit securizate sunt cel mai ușor de obținut, iar cardul de credit securizat Discover it® nu face excepție. Cu acest card, vă puteți construi sau reconstrui creditul cu o utilizare responsabilă. Cheia disponibilității sale este depozitul de garanție pe care îl faceți pentru a garanta limita de credit a cardului.

Suma depusă trebuie să fie egală cu limita de credit. Limita aprobată poate fi de până la 2.500 USD și depinde de venitul și capacitatea dvs. de plată. Depozitul, mai puțin orice sold neplătit, este rambursabil în termen de două cicluri de facturare plus 10 zile când închideți contul sau treceți la un card Discover nesecurizat.

Cardul vă raportează istoricul de credit fiecărui birou major de credit din S.U.A. Acest lucru vă oferă posibilitatea să manifestați un comportament demn de credit – adică să vă achitați facturile la timp și să controlați valoarea creditului pe care îl utilizați.

Un birou de credit poate dura până la șase luni pentru a răspunde la activitatea de plată raportată. , dar, în cele din urmă, comportamentul bun va fi recompensat cu scoruri mai mari.

Discover evaluează automat contul dvs. securizat în fiecare lună. După opt luni, Discover va vedea dacă puteți trece la un card nesecurizat utilizând în mod responsabil creditul în timp. Acest lucru face important pentru dvs. să evitați plățile întârziate, delincvențele, încasările și alte activități derogatorii pentru cardurile dvs. de credit și împrumuturi.

Un card de student este, de asemenea, ușor de obținut, iar Discover oferă o pereche (vezi mai jos) .

Ce scor FICO folosește?

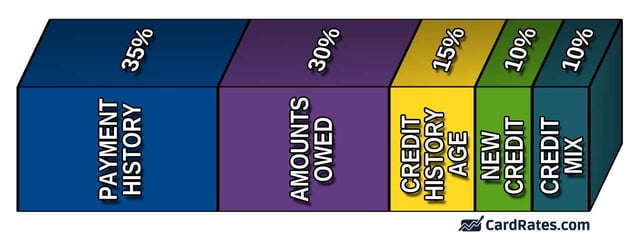

FICO de la Fair Isaac Company domină piața scorului de credit și este utilizat de 90% dintre cei mai buni creditori.FICO publică mai multe modele de notare diferite, dar cel utilizat de aproape fiecare emitent de card de credit sau agent de publicitate bancară este FICO Score 8 cu un scor de 300 până la 850.

Cele trei birouri de credit implementează FICO Score 8, dar rezultatele nu trebuie să fie identice din cauza variațiilor în datele disponibile fiecărui birou. Discover oferă membrilor cardului acces gratuit la Scorul FICO 8 de la TransUnion. Scorul pe care îl oferă Discover reprezintă un instantaneu lunar, deci rețineți întotdeauna data la care accesați scorul dvs.

Sistemul FICO Score 8 vă calculează scorul utilizând cinci factori legați de credit. Fiecare factor cuprinde un procent din scorul total, după cum urmează:

Alte sisteme de notare utilizează scheme diferite pentru a calcula scorul dvs. de credit .

Care card Discover este cel mai bun pentru proprietarii de companii?

Proprietarii de companii pot face cel mai bine cu cardul de credit Discover it® Business. Oferă bani înapoi la fiecare achiziție plus avantaje speciale care îi ajută pe manageri să își conducă afacerile.

Puteți obține până la 50 de carduri gratuite pentru angajați și puteți personaliza limitele de cheltuieli ale fiecărui angajat, obținând în același timp recompensele achizițiilor lor. >

În plus, această carte de vizită vă permite să descărcați tranzacțiile în QuickBooks, Quicken și Excel pentru a vă ajuta să vă gestionați back office-ul. Mai mult, aplicația mobilă Discover vă ajută să faceți afaceri oriunde.

Care card Discover este cel mai bun pentru studenți?

Discover are o pereche de carduri de credit pentru studenți, care sunt oferite studenților care de obicei au istoric de credit mic sau deloc. Cardurile Discover pentru studenți oferă recompense în numerar, nu percep taxe anuale, acordă recompense de calitate bună pentru GPA mari și vă ajută să vă construiți istoricul creditelor.

Alegerea dvs. între cele două carduri student se bazează pe recompensele prefer:

- Discover it® Student Cash Back: acest card are un sistem de recompensă mai complex și mai generos. Folosește un set rotativ trimestrial de comercianți la care primiți bonus înapoi la achiziții până la limita trimestrială de cheltuieli. Trebuie să activați cardul în fiecare trimestru pentru a primi înapoi bonusul în numerar, iar toate celelalte achiziții câștigă 1%.

- Discover it® Student chrome: acest card oferă bonus înapoi la achizițiile din restaurante și benzinării și 1% la toate celelalte achiziții. Bonusul înapoi în numerar este limitat în fiecare trimestru. Spre deosebire de cardul său frate, acesta oferă finanțare promoțională de 0% APR la achizițiile făcute de noi membri ai cardului în primele șase luni de la deschiderea contului.

Un exemplu de matematică relevă diferența dintre fiecare card recompense potențiale.

Să presupunem că sunteți un student care cheltuie 10.000 USD în primul an de deținere a cardului și maximizează nivelurile mai mari de recompensă. Cu alte cuvinte, 4.000 de dolari în achiziții primesc rata bonusului de recompensă în numerar și 6.000 de dolari câștigă o rambursare standard de 1%. La sfârșitul primului an, primiți un Cashback Match egal cu câștigurile dvs. în numerar care au fost procesate pentru anul respectiv.

Cardul Discover it® Student Cash Back va plăti înapoi egal cu 2 x ((5% x 4.000 USD) + (1% x 6.000 USD)) = 520 $ înapoi în numerar.

Cardul Discover it® Student Cash Back oferă o recompensă mai mare, dar trebuie să lucrați pentru ao obține . Mai exact, trebuie să activați cardul în fiecare trimestru și să efectuați cel puțin 1.000 de dolari în achiziții de la comercianți din categoria actuală bonus de rambursare pentru a primi suma maximă de rambursare a banilor.

Discover it® Student chrome nu necesită trimestrial activări, dar vă solicită să cheltuiți 1.000 USD în fiecare trimestru la restaurante și benzinării pentru a vă maximiza recompensele.

Numai cardul crom oferă 0% APR la achiziții în primele șase luni. Acest lucru vă poate interesa dacă planificați achiziții cu bilete mari atunci când primiți cardul, dar dobânda pe care ați economisi-o ar fi probabil insuficientă pentru a depăși recompensele mai mici ale cardului crom.

Discover Permite transferuri de sold?

Transferurile de sold vă permit să consolidați soldurile de la două sau mai multe carduri de credit pe un singur card. Toate cardurile Discover permit într-adevăr transferuri de sold și mai multe carduri oferă finanțare introductivă promoțională de 0% APR pentru noii membri ai cardurilor pentru transferuri de sold.

Cu toate acestea, promoția 0% APR nu este disponibilă din Discover it® Miles, Discover Card de credit securizat it®, Discover it® Student Cash Back, Discover it® Student chrome și Discover it® Business Credit Card. Unele dintre aceste carduri pot oferi reduceri temporare la APR și comisioane pentru transferuri de solduri într-o perioadă inițială de promovare.

Cu un transfer de sold de card Discover, instruiți un reprezentant Discover să transfere soldurile de pe celelalte carduri de credit . Alternativ, puteți trimite o cerere de transfer de sold online.

În orice caz, fiecare transfer va dura de obicei una până la două săptămâni și va suporta o taxă unică. Puteți transfera numai până la limita de credit a cardului dvs. minus orice sold restant.Motivele pentru transferul soldurilor cardului de credit includ:

- Economisiți bani: economisiți bani la dobândă atunci când transferați solduri pe un card de credit cu un APR mai mic. Beneficiul este maximizat atunci când transferați pe un card de credit cu o promoție de 0% TAE la transferurile de sold.

- Plată mai rapidă a datoriilor: puteți accelera rambursarea datoriilor economisind pe un TAE mai mic și evitând mai multe plăți minime când ai solduri pe mai multe cărți. În schimb, vă puteți concentra asupra plății unui singur card care deține soldurile transferate.

- Programare mai ușoară: după ce vă consolidați soldurile cardului de credit, aveți de făcut o singură plată cu cardul în fiecare lună, presupunând că lăsați celelalte carduri inactivă. . Acest lucru face mult mai ușor să evitați trecerea cu vederea unei plăți și să declanșați penalități.

Dacă efectuați un transfer de sold, luați în considerare modul în care puteți rămâne în afara datoriei în timpul procesului. Puteți începe prin reducerea cheltuielilor, astfel încât să nu acumulați mai multe datorii pe măsură ce plătiți soldurile transferate. Este util să alegeți un card cu o perioadă de promovare APR de 0% de cel puțin 12 luni, astfel încât să aveți suficient timp pentru a vă achita soldul.

Nu este o idee bună să strângeți mai multe cărți care oferă 0% Promoții APR. Acest lucru vă va costa taxe suplimentare și vă va reduce motivația de a achita rapid soldul. Deși ar trebui să evitați utilizarea vechilor carduri atunci când plătiți soldul, nu anulați vechile carduri, deoarece acest lucru vă crește utilizarea creditului și vă afectează scorul de credit.

Cum pot crește limita de credit Discover?

Dacă vă aflați într-o poziție financiară bună, o limită de credit mai mare poate fi o idee utilă. O limită mai mare vă permite să faceți achiziții mai mari pe un singur card. De asemenea, are potențialul de a oferi avansuri de numerar mai mari dacă vă confruntați cu o urgență financiară.

Discover oferă mai multe modalități de a obține o limită de credit mai mare:

- Telefon: apelând 1 -800-347-2683 și vorbind cu un reprezentant al clienților.

- Online: conectați-vă la contul dvs. de pe site-ul Discover și completați formularul de solicitare.

- Obțineți un nou card: dacă utilizați un card Discover vechi cu o limită de credit scăzută, istoricul dvs. de credit vă poate permite să obțineți un alt card Discover cu limite mai mari. Acest lucru este valabil mai ales dacă aveți un student sau un card Discovery securizat.

- Aveți răbdare: Discover vă poate recompensa pentru obiceiuri de credit exemplare, oferindu-vă o creștere a limitei de credit fără o cerere de la dvs. / ul>

Dacă trebuie să negociați o limită mai mare cu un reprezentant al clientului, discutați de ce ați câștigat-o, mai degrabă decât de ce aveți nevoie de ea. Evidențiați lucruri precum un salariu mai mare, costuri fixe mai mici, un al doilea loc de muncă și istoricul plăților dvs. la timp.

Descoperiți mai bine decât Visa?

„Mai bine” este un termenul încărcat. Putem afirma cu siguranță că rețeaua de plăți Discover este diferită de Visa, prin faptul că Discover emite carduri de credit și Visa nu. Când primiți un card Discover, emitentul este Discover Bank, iar rețeaua de plăți este Discover Financial Services.

Visa este pur și simplu o rețea de plăți. Funcționează cu bănci externe și uniuni de credit care emit propriile produse de card de credit care funcționează în rețeaua Visa.

Compararea Discover cu Visa arată că acestea ambele sunt acceptate de aproximativ 9 milioane de comercianți din Statele Unite. Ele percep, de asemenea, comisioane de procesare similare comercianților. Discover se remarcă datorită primului său meci Cashback Match și costurilor reduse. Desigur, multe carduri diferite poartă sigla Visa și astfel oferă o varietate mult mai mare decât cele opt cărți Discover disponibile.

Ce s Mai bine, Discover it® Cash Back sau Chase Freedom?

Discover it® Cash Back este cel mai bun card de returnare a numerarului Discover. La fel ca toate cardurile Discover, nu percepe nicio taxă anuală.

Cardurile Chase Freedom – Chase Freedom Unlimited® și Chase Freedom Flex℠ – sunt cele mai bune carduri de rambursare Chase fără taxe anuale. Astfel, toate aceste carduri sunt competitive între ele și merită luate în considerare.

Chase Freedom Flex℠ este mai aproape de Discover it® Cash Back, deoarece ambele oferă categorii bonus de rambursare rotative trimestrial. Cu toate acestea, cardul Flex oferă, de asemenea, recompense ridicate și limitate într-o serie de categorii fixe, o caracteristică care lipsește din cardul Discover.

Numai cardul Chase oferă un bonus de înscriere atunci când cheltuiți o sumă stabilită în prima la trei luni de la deschiderea contului. Ambele oferă APR-uri introductive de 0% similare la achiziții atunci când noii membri ai cardului își deschid conturile.

Cardul Discover este singurul care oferă un Cashback Match care dublează banii înapoi câștigați în primul an după deschiderea contului. Cardul Discover are, de asemenea, câteva avantaje unice, printre care:

- Nicio penalitate TAE pentru plățile întârziate.

- Nu există comisioane întârziate pentru prima dvs. plată întârziată. li> Fără taxă pentru tranzacții străine.

- Alerte gratuite dacă numărul dvs. de securitate socială este detectat pe dark web.

- Scoruri FICO gratuite de la TransUnion.

Aceste cărți sunt toate câștigătoare și nu veți comite vreo greșeală pe care o alegeți. Desigur, nimic nu vă împiedică să aveți atât cărți Discover, cât și Chase în același timp.

Câte cărți Discover puteți avea?

Am discutat mai devreme despre ușurința relativă în calificarea la un Descoperiți cardul. Cu toate acestea, este posibil să nu fiți aprobat din alte motive decât bonitatea dvs.

Discover vă limitează să dețineți nu mai mult de două dintre cardurile sale la un moment dat. Trebuie să dețineți primul card Discover timp de un an înainte de a solicita al doilea card.

Acesta este un plafon simplu, deși strict, pe numărul de carduri Discover pe care îl puteți deține în orice moment. Chase, cel mai popular emitent de card de credit, are regula sa 5/24, care vă împiedică să obțineți un nou card Chase atunci când ați deschis cinci sau mai multe conturi de credit noi în ultimii doi ani.

Altele companiile de carduri de credit pun, de asemenea, limite asupra proprietății cardului. Citi, emitentul cardului Citi Double Cash, vă face să așteptați opt zile pentru a solicita un al doilea card de credit personal, 65 de zile pentru un al treilea card de credit personal și 95 de zile pentru o carte de vizită Citi.

Regula American Express 4/4 vă împiedică să aveți mai mult de patru carduri de încărcare și patru carduri de credit. Capital One vă permite să dețineți nu mai mult de două dintre cardurile sale de credit în același timp. Fără îndoială, alte companii de carduri de credit își impun propriile reguli de proprietate arbitrare.

Discover oferă aprobare instantanee?

Discover are un proces de pre-aprobare care vă va oferi un răspuns în doar câteva minute. Aprobarea prealabilă nu necesită o anchetă aprofundată cu privire la raportul dvs. de credit și, prin urmare, nu va afecta scorul dvs. de credit, deci nu există nici un prejudiciu în verificare. Dacă nu este aprobat în prealabil, vă scutiți de o anchetă dificilă care vă reduce scorul de credit.

Pentru a începe procesul de pre-aprobare, completați formularul online și selectați o ofertă personalizată de card de credit pre-aprobată. Dacă este aprobat în prealabil, adăugați orice alte informații necesare pentru a primi aprobarea finală. Rețineți: Discovery afirmă că pre-aprobarea nu garantează aprobarea finală.