Guia CardRates.com: Cartões Discover®

Os melhores cartões de crédito Discover também estão entre os melhores cartões de crédito, ponto final. Além de ser um provedor de oito cartões de crédito Discover it® diferentes, o Discover é também uma rede de pagamentos, uma dupla função que também é verdadeira da American Express.

Se você está procurando um bom cartão de crédito sem taxas anuais e alguns benefícios exclusivos, um cartão do Discover pode marcar todas as suas caixas.

O que é o Discover Bank ?

O Discover Bank, uma divisão da Discover Financial Services, é um banco online com mais de 60.000 caixas eletrônicos e o emissor de cartões de crédito e débito Discover. O Discover Bank simplificado oferece contas correntes, poupanças e mercado financeiro contas, bem como certificados de depósito e IRAs.

O Discover Bank tem raízes que remontam à fundação da Greenwood Trust Company em 1911. Tornou-se parte do Discover Financial Ser vícios em 1985 e recebeu seu nome atual em 2000.

A rede de pagamento do Discover Bank processa transações de aproximadamente 9 milhões de comerciantes nos Estados Unidos, igualando o alcance da Visa e Mastercard e ultrapassando o da American Express em 3 milhões.

Como o Discover Bank é uma rede e emissora de cartões, seus cartões não têm parceria com bancos externos.

Como funciona um cartão de crédito Discover?

Há realmente não é nada surpreendente em como os cartões de crédito do Discover funcionam – se você já teve um cartão de crédito, vai entender como usá-lo.

O Discover oferece cartões para consumidores de todos os tipos de crédito , de ruim a excelente. Se sua inscrição for aceita, você receberá seu cartão de plástico em cerca de uma semana e poderá começar a usá-lo depois de ativá-lo on-line ou por telefone.

Um cartão Discover sem garantia terá um limite de crédito com base na sua credibilidade. O Discover também oferece um cartão seguro no qual o limite de crédito é igual ao seu depósito em dinheiro. Você pode cobrar as compras em seu cartão Discover até o limite de crédito sem incorrer em nenhuma cobrança de juros se pagar todo o seu saldo até a próxima data de pagamento mensal.

Se desejar, você pode esticar seus pagamentos em vários ciclos de faturamento, desde que você faça o pagamento mínimo a cada mês. Serão cobrados juros sobre seus saldos não pagos à taxa de porcentagem anual (APR, que é baseada na taxa principal) que recebeu quando o cartão foi emitido.

Todos os cartões Discover relatam sua atividade de pagamento para as três agências de crédito (Experian, TransUnion e Equifax). Sua pontuação de crédito depende de você pagar suas contas em dia e controlar o uso do crédito.

A maioria das pontuações de crédito é elegível para um cartão Discover, mas a APR e o limite de crédito dependerão de sua pontuação.

O Discover Card é um bom cartão de crédito?

Sempre gostamos dos cartões de crédito emitidos pela Discover devido a seus APRs competitivos, taxas baixas, benefícios sólidos e uma variedade de esquemas de recompensa. Os cartões Discover são estruturalmente sólidos, com ampla aceitação, sem taxas anuais, períodos de carência de 25 dias, sem APRs de multa e sem multa na primeira vez que você perder uma data de pagamento.

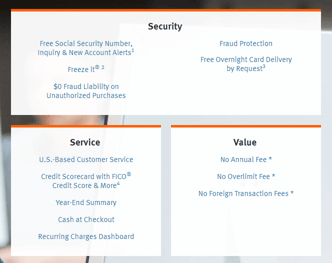

Benefícios populares encontrados em todos os cartões de crédito Discover.

Os principais recursos encontrados nos cartões Discover incluem Cashback Match® ( descrito abaixo), adiantamentos de dinheiro, transferências de saldo e substituição gratuita do cartão durante a noite. O recurso Freeze it® permite que você bloqueie seu cartão contra novas compras, transferências de saldo e adiantamentos de dinheiro, enquanto permite que contas recorrentes e outras atividades selecionadas continuem.

Você também terá acesso gratuito ao seu FICO Score da TransUnion e alertas de identidade gratuitos informando sobre novas consultas, novas contas e atividades no Dark Web.

No lado negativo, os cartões Discover não oferecem recompensas em dinheiro de bônus de inscrição. No entanto, eles oferecem aos novos titulares de cartão uma promoção introdutória de APR de 0% nas compras (e possivelmente transferências de saldo, onde taxas se aplicam) após a abertura da conta.

Todos os cartões fornecem um cheque de pré-aprovação que não afetará seu crédito pontuação.

Que tipo de recompensas os cartões Discover oferecem?

Uma oferta de cartão de crédito Discover para reembolso é estruturada como um esquema de recompensa fixo, em camadas ou rotativo. Salvo disposição em contrário, os cartões Discover oferecem Cashback Match® que dobra o dinheiro de volta que você ganha no primeiro ano.

A seguir estão as recompensas oferecidas por cada cartão:

- Discover it® Cash Back: Você ganha bônus em dinheiro na ativação em categorias rotativas trimestrais de comerciantes em compras até o máximo trimestral. Você ganha 1% em dinheiro de volta em todas as outras compras diárias. Uma oferta introdutória de APR de 0% pode ser aplicada a compras e / ou transferências de saldo.

- Milhas do Discover it®: oferece uma recompensa fixa de milhas em todas as compras.Você obtém uma correspondência de milhas por milhas ilimitada que corresponde automaticamente a todas as milhas que você ganhou no final do primeiro ano. Você pode resgatar suas milhas para viagens ou dinheiro, e as milhas nunca expiram. Uma oferta introdutória de APR de 0% pode ser aplicada a compras e / ou transferências de saldo.

- Discover it® chrome: um cartão de devolução de dinheiro em camadas que oferece bônus em dinheiro de até US $ 1.000 em compras trimestrais combinadas em restaurantes e postos de gasolina . As compras diárias ganham um reembolso ilimitado de 1%. Uma oferta introdutória de APR de 0% pode ser aplicada a compras e / ou transferências de saldo.

- Cartão de crédito seguro Discover it®: Seu limite de crédito é igual ao depósito reembolsável que você fizer. O cartão oferece bônus em dinheiro de volta em até US $ 1.000 em compras trimestrais combinadas em restaurantes e postos de gasolina. Todas as outras compras ganham 1% de reembolso ilimitado. Não há promoção introdutória de APR 0% com este cartão.

- Discover it® Student Cash Back: Você recebe bônus em dinheiro de volta após a ativação nas categorias de comerciantes que mudam trimestralmente, até o máximo trimestral. Todas as outras compras ganham 1% de reembolso ilimitado. Com o Good Grades Reward, os alunos podem ganhar um crédito de extrato a cada ano (por até cinco anos) para recompensar um GPA de 3,0 ou mais para o ano. A promoção introdutória de APR 0% nas compras é executada por um período mínimo de seis meses.

- Discover it® Student chrome: você ganha um bônus em dinheiro de até $ 1.000 em compras trimestrais combinadas em postos de gasolina e restaurantes. Todas as outras compras ganham 1% de reembolso ilimitado. O cartão fornece a recompensa anual de boas notas. Um novo titular do cartão também recebe uma promoção introdutória de no mínimo 0% APR de seis meses nas compras.

- Cartão de crédito NHL Discover it®: cartão de marca conjunta que oferece bônus em dinheiro de volta ao máximo trimestral após a ativação em outro estabelecimento comercial categorias que mudam a cada trimestre. Todas as outras compras ganham 1% de reembolso ilimitado. Uma oferta introdutória de APR de 0% pode ser aplicada a compras e / ou transferências de saldo.

- Cartão de crédito empresarial Discover it®: Ganhe dinheiro de volta em todas as compras. Uma oferta introdutória de APR de 0% pode ser aplicada a compras e / ou transferências de saldo. Você pode adicionar cartões de funcionários gratuitamente e ganhar recompensas por todas as suas compras.

Sempre leia as letras miúdas de qualquer cartão

para verificar recompensas e restrições. Você também pode encontrar promoções especiais, incluindo descontos ou isenções de taxas, disponíveis até uma data de vencimento especificada.

Para que posso resgatar minhas recompensas?

Suas milhas Discover ou recompensas em dinheiro nunca expiram e são resgatáveis em qualquer valor. As recompensas em dinheiro podem ser resgatadas de várias maneiras:

- Um depósito eletrônico em sua conta bancária.

- Um extrato de crédito em sua conta do cartão.

- Uma doação para instituições de caridade selecionadas.

- Vale-presente ou eCerifiicate instantâneo de comerciantes parceiros, a partir de US $ 5.

- Compras na Amazon.com.

- Transferências para PayPal para pague as compras.

O cartão Discover it® Miles paga prêmios em milhas. Você pode converter as milhas em dinheiro à taxa de 100 milhas = $ 1,00 e resgatar o dinheiro conforme descrito acima para cartões de reembolso.

Você também pode aplicar suas milhas para um crédito de compra de viagem em seu extrato feito dentro nos últimos 180 dias. Compras de viagens incluem:

- aluguel de carros

- linhas de ônibus fretado / de turismo

- passagens aéreas comerciais

- cruzeiros

- Quartos de hotel

- Transporte local e suburbano, incluindo balsas e ferrovias de passageiros

- Táxis e limusines

- Operadoras de turismo

- Férias pacotes comprados através de companhias aéreas, agentes de viagens e sites de viagens online

Você ganha recompensas apenas em compras, excluindo transferências de saldo, adiantamentos em dinheiro e transações ilegais. Você também não ganha recompensas quando recebe um adiantamento em dinheiro na fila do caixa de comerciantes selecionados. Você receberá automaticamente o saldo das recompensas se fechar sua conta ou não usá-la por 18 meses.

Como funciona o Discover Cashback Match®?

Os cartões Discover são famosos por seu recurso Cashback Match®. Ele paga a você $ 1 para cada $ 1 que você ganhou em recompensas em dinheiro durante os primeiros 365 dias (ou 12 ciclos de cobrança consecutivos, o que for menor) após a abertura da conta. Na verdade, você recebe recompensas em dobro no primeiro ano.

O dinheiro correspondente será recompensado em dois períodos de faturamento após o final do primeiro ano. O limite de 365 dias em jogos se aplica quando o reembolso é processado, não a data da transação.

Não há limites de gastos mínimos ou máximos para ganhar o Jogo Cashback, mas você perderá o seu jogo se fechar sua conta antes do aniversário de um ano do seu cartão.

Você pode resgatar o dinheiro de volta a qualquer momento, sem afetar o seu Cashback Match. Visite a página Resumo de Cashback do Discover para rastrear quanto dinheiro você ganhou. Você deve ser um novo titular do cartão para se qualificar para o Cashback Match.

Estrategicamente, um ótimo momento para obter um novo cartão Discover é quando você compra sua primeira casa. É provável que você gaste muito dinheiro em eletrodomésticos, armazenamento, decoração, paisagismo e outras compras relacionadas à casa durante o primeiro ano. Ao pagar com seu cartão Discover, você pode ganhar uma boa quantia em Cashback que reduzirá as despesas gerais do seu primeiro ano de casa própria.

Qual cartão de crédito Discover é o melhor?

O O melhor cartão de crédito Discover é aquele que melhor se adapta ao seu estilo de vida. Todos eles oferecem Cashback Match (ou Mile-for-Mile Match), e nenhuma taxa anual, entre outras vantagens.

O Discover it® Cash Back é uma boa escolha para muitos consumidores. Você pode obter bônus em dinheiro de volta nas categorias de comércio trimestrais rotativas – até o limite de compra trimestral – ao ativar a categoria de bônus a cada trimestre.

O Discover it® Cash Back é uma boa escolha para muitos consumidores. Você pode obter bônus em dinheiro de volta nas categorias de comércio trimestrais rotativas – até o limite de compra trimestral – ao ativar a categoria de bônus a cada trimestre.

Fazendo um pouco de matemática, durante o primeiro ano você pode ganhar 5% x $ 1.500 por trimestre x 4 trimestres por ano x 2 (para Cashback Match). Isso é $ 600 em dinheiro de volta, mais tudo o que você ganhar em compras sem bônus de 1%.

Antes de selecionar este cartão, considere se você deseja lidar com o esquema de categoria de comerciante rotativo trimestral. Para extrair valor máximo, você precisa ativar a nova categoria a cada trimestre e planejar seus gastos para maximizar o benefício da categoria atual. Se você esquecer de ativar a categoria trimestral ou deixar de gastar o limite, você ganhará menos do que o máximo possível.

Uma escolha mais simples é o cromo Discover it®, pois oferece uma taxa de recompensa menor no gás estações e gastos com restaurantes. Naturalmente, se você não dirige muito ou janta regularmente, este cartão pode não ser uma boa escolha.

Você pode preferir o cartão Discover it® Miles se você viaja regularmente e deseja acumular prêmios de viagem. Você pode usar as milhas que ganha em compras com este cartão para pagar despesas relacionadas a viagens, incluindo passagens aéreas, estadias em hotéis, aluguel de carros e jantares fora.

Você também pode converter as milhas em dinheiro se você prefere. Se você gastar $ 20.000 para ganhar 30.000 milhas e convertê-las em dinheiro, sua recompensa no primeiro ano seria 30.000 milhas x ($ 1 por 100 milhas) x 2 para Cashback Match = $ 600 em dinheiro de volta ganhos no primeiro ano.

Embora seja $ 280 menos do que o exemplo do Discover it® Cash Back, você não precisa rastrear ou ativar categorias trimestrais ou se preocupar com os limites de compra. Você pode relaxar sabendo que o cartão Discover it® Miles recompensa você igualmente por todas as suas compras.

Se você é um estudante, o Discover supera a maioria de seus concorrentes, oferecendo não um cartão de crédito de estudante, mas dois. As pessoas que não têm crédito ou têm crédito ruim são mais bem atendidas pelo cartão de crédito protegido Discover it®, que está disponível para praticamente qualquer pessoa que possa pagar um depósito caução.

É difícil conseguir um cartão de crédito Discover?

Os cartões de crédito da Discover aprovam consumidores com pontuações FICO na faixa de 550 (crédito ruim) a 850 (crédito excelente). Em outras palavras, a maioria das pessoas pode se qualificar para um cartão Discover não seguro e aqueles que não podem obter facilmente o Cartão de crédito seguro Discover it®.

Você pode solicitar um cartão de crédito Discover ligando para 1-800-DISCOVER (347-2683) ou online através dos links Inscreva-se agora acima, que o direcionarão para o site do Discover.

Qual O cartão Discover é o mais fácil de obter?

Geralmente, os cartões de crédito garantidos são os mais fáceis de se obter, e o cartão de crédito protegido Discover it® não é exceção. Com este cartão, você pode construir ou reconstruir seu crédito com uso responsável. A chave para sua disponibilidade é o depósito de segurança que você faz para garantir o limite de crédito do cartão.

O valor do depósito deve ser igual ao seu limite de crédito. O limite aprovado pode chegar a US $ 2.500 e depende de sua renda e capacidade de pagamento. O depósito, menos qualquer saldo não pago, é reembolsável dentro de dois ciclos de faturamento mais 10 dias quando você fecha sua conta ou faz upgrade para um cartão Discover sem garantia.

O cartão informa seu histórico de crédito a cada agência de crédito dos EUA. Isso dá a você a oportunidade de exibir um comportamento digno de crédito – ou seja, pagar suas contas em dia e controlar a quantidade de crédito que você usa.

Uma agência de crédito pode levar até seis meses para responder à sua atividade de pagamento relatada , mas, eventualmente, o bom comportamento será recompensado com pontuações mais altas.

O Discover avalia automaticamente sua conta segura todos os meses. Depois de oito meses, o Discover verá se você pode fazer o upgrade para um cartão sem garantia usando seu crédito com responsabilidade ao longo do tempo. Isso torna importante para você evitar atrasos nos pagamentos, inadimplências, cobranças e outras atividades depreciativas para seus cartões de crédito e empréstimos.

Um cartão de estudante também é fácil de obter e o Discover oferece um par (veja abaixo) .

Qual FICO Score o Discover usa?

O FICO da Fair Isaac Company domina o mercado de pontuação de crédito e é usado por 90% dos principais credores.A FICO publica vários modelos de pontuação diferentes, mas aquele usado por quase todos os emissores de cartão de crédito ou anunciantes de banco é o FICO Score 8, com uma faixa de pontuação de 300 a 850.

As três agências de crédito implementam o FICO Score 8, mas os resultados não precisam ser idênticos devido às variações nos dados disponíveis para cada agência. O Discover oferece aos titulares dos cartões acesso gratuito ao FICO Score 8 da TransUnion. A pontuação que o Discover fornece representa um instantâneo mensal, portanto, sempre anote a data em que você acessa sua pontuação.

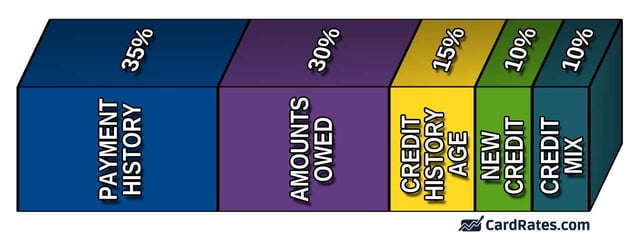

O sistema FICO Score 8 calcula sua pontuação usando cinco fatores relacionados ao crédito. Cada fator compreende uma porcentagem de sua pontuação total, da seguinte forma:

Outros sistemas de pontuação usam esquemas diferentes para calcular sua pontuação de crédito .

Qual cartão Discover é melhor para proprietários de empresas?

Os proprietários de empresas podem se dar melhor com o cartão de crédito empresarial Discover it®. Ele oferece dinheiro de volta em cada compra, além de benefícios especiais que ajudam os gerentes a administrar seus negócios.

Você pode obter até 50 cartões de funcionários grátis e personalizar os limites de gastos de cada funcionário enquanto obtém os frutos de suas compras.

Além disso, este cartão de visita permite que você baixe suas transações para QuickBooks, Quicken e Excel para ajudar a gerenciar seu back office. Além disso, o aplicativo móvel Discover ajuda você a fazer negócios em qualquer lugar.

Qual cartão Discover é melhor para alunos?

O Discover tem um par de cartões de crédito de estudante que são oferecidos a alunos que normalmente têm pouco ou nenhum histórico de crédito. Os cartões de estudante Discover oferecem recompensas em dinheiro de volta, não cobram nenhuma taxa anual, premiam Good Grade Rewards para GPAs altos e ajudam a construir seu histórico de crédito.

Sua escolha entre os dois cartões de estudante depende de qual esquema de recompensas você prefira:

- Discover it® Student Cash Back: Este cartão tem um esquema de recompensa mais complexo e generoso. Ele usa um conjunto rotativo trimestral de comerciantes nos quais você recebe bônus em dinheiro nas compras até o limite de gastos trimestral. Você deve ativar o cartão a cada trimestre para receber o bônus em dinheiro de volta, e todas as outras compras ganham 1%.

- Discover it® Student chrome: Este cartão oferece bônus em dinheiro de volta em compras em restaurantes e postos de gasolina, e 1% em todas as outras compras. O bônus em dinheiro de volta é limitado a cada trimestre. Ao contrário de seu cartão irmão, este oferece um financiamento promocional introdutório de 0% APR em compras feitas por novos titulares de cartão durante os primeiros seis meses após a abertura da conta.

Um exemplo matemático revela a diferença em cada cartão recompensas em potencial.

Suponha que você seja um estudante que gasta US $ 10.000 durante o primeiro ano de posse do cartão e atinge os níveis de recompensa mais altos. Em outras palavras, $ 4.000 em compras recebem a taxa de recompensa de bônus em dinheiro e $ 6.000 recebem o valor padrão de 1% de volta. No final do primeiro ano, você recebe um Cashback Match igual aos seus ganhos em dinheiro de volta que foram processados durante o ano.

O cartão Discover it® Student Cash Back pagaria em dinheiro de volta igual a 2 x ((5% x $ 4.000) + (1% x $ 6.000)) = $ 520 em dinheiro de volta.

O cartão Discover it® Student Cash Back oferece uma recompensa maior, mas você precisa trabalhar para obtê-lo . Especificamente, você deve ativar o cartão a cada trimestre e fazer pelo menos US $ 1.000 em compras de comerciantes na categoria de bônus de reembolso atual para receber o valor máximo de reembolso.

O Discover it® Student chrome não exige nenhum trimestre ativações, mas exige que você gaste US $ 1.000 a cada trimestre em restaurantes e postos de gasolina para maximizar suas recompensas.

Apenas o cartão Chrome oferece APR de 0% em compras durante os primeiros seis meses. Isso pode interessar a você se você planeja algumas compras caras quando receber seu cartão, mas os juros que você economizaria provavelmente seriam insuficientes para superar as recompensas menores do cartão Chrome.

O Discover permite transferências de saldo?

As transferências de saldos permitem consolidar os saldos de dois ou mais cartões de crédito em um único cartão. Todos os cartões Discover de fato permitem transferências de saldo e vários cartões oferecem financiamento promocional introdutório de 0% APR para novos titulares de cartão para transferências de saldo.

No entanto, a promoção 0% APR não está disponível no Discover it® Miles, Discover Cartão de crédito seguro it®, Discover it® Student Cash Back, Discover it® Student chrome e Discover it® Business Credit Card. Alguns desses cartões podem oferecer descontos temporários na APR e taxas para transferências de saldo durante um período de promoção inicial.

Com uma transferência de saldo do cartão Discover, você instrui um representante do Discover a transferir os saldos de seus outros cartões de crédito . Como alternativa, você pode enviar um formulário de transferência de saldo online.

De qualquer forma, cada transferência normalmente leva de uma a duas semanas e incorre em uma taxa única. Você pode transferir apenas até o limite de crédito do seu cartão, menos qualquer saldo pendente.Os motivos para transferir saldos de cartão de crédito incluem:

- Economize dinheiro: você economiza dinheiro com juros ao transferir saldos para um cartão de crédito com uma TAEG mais baixa. O benefício é maximizado quando você transfere para um cartão de crédito com uma promoção de APR de 0% em transferências de saldo.

- Pagamento de dívidas mais rápido: você pode acelerar o pagamento de dívidas economizando em uma APR mais baixa e evitando múltiplos pagamentos mínimos quando você tem saldos em vários cartões. Em vez disso, você pode se concentrar em pagar o único cartão que contém os saldos transferidos.

- Agendamento mais fácil: depois de consolidar os saldos do cartão de crédito, você tem apenas um pagamento com cartão a cada mês, supondo que deixe os outros cartões inativos . Isso torna muito mais fácil evitar negligenciar um pagamento e acionar penalidades.

Se você fizer uma transferência de saldo, considere como você pode ficar sem dívidas durante o processo. Você pode começar restringindo os gastos para não acumular mais dívidas à medida que paga seus saldos transferidos. É útil escolher um cartão com um período de promoção de 0% APR de pelo menos 12 meses, para que você tenha tempo suficiente para pagar o seu saldo.

Não é uma boa ideia juntar vários cartões oferecendo 0% Promoções APR. Fazer isso vai custar taxas extras e reduzir sua motivação para pagar o saldo rapidamente. Embora você deva evitar usar seus cartões antigos ao pagar seu saldo, não cancele os cartões antigos, pois isso aumenta a utilização de seu crédito e prejudica sua pontuação de crédito.

Como posso aumentar meu limite de crédito do Discover?

Se você estiver em uma boa posição financeira, um limite de crédito mais alto pode ser uma ideia interessante. Um limite mais alto permite que você faça compras maiores com um único cartão. Ele também tem o potencial de fornecer maiores adiantamentos em dinheiro se você enfrentar uma emergência financeira.

O Discover oferece várias maneiras de obter um limite de crédito maior:

- Telefone: Ligando para 1 -800-347-2683 e falando com um representante do cliente.

- Online: faça login em sua conta no site do Discover e preencha o formulário de solicitação.

- Obtenha um novo cartão: se você estiver usando um cartão Discover antigo com um limite de crédito baixo, seu histórico de crédito pode permitir que você obtenha outro cartão Discover com limites maiores. Isso é especialmente verdadeiro se você tiver um cartão de estudante ou um cartão Discovery seguro.

- Seja paciente: o Discover pode recompensá-lo por hábitos de crédito exemplares oferecendo um aumento de limite de crédito sem uma solicitação sua.

Se você precisa negociar um limite mais alto com um representante do cliente, discuta por que você o conquistou, e não por que precisa dele. Aponte coisas como um salário mais alto, custos fixos mais baixos, um segundo emprego e seu histórico de pagamentos dentro do prazo.

O Discover é melhor do que o Visa?

“Melhor” é um Podemos afirmar com certeza que a rede de pagamentos do Discover é diferente da Visa no sentido de que o Discover emite cartões de crédito e o Visa não. Quando você recebe um cartão Discover, o emissor é o Discover Bank e a rede de pagamento é o Discover Financial Services.

A Visa é simplesmente uma rede de pagamentos. Ela funciona com bancos externos e cooperativas de crédito que emitem seus próprios produtos de cartão de crédito que operam na rede Visa.

Comparar o Discover com o Visa revela que eles ambos são aceitos por cerca de 9 milhões de comerciantes nos Estados Unidos. Eles também cobram taxas de processamento semelhantes dos comerciantes. O Discover se destaca por seu Cashback Match no primeiro ano e seus baixos custos. Claro, muitos cartões diferentes exibem o logotipo Visa e, portanto, oferecem uma variedade muito maior do que os oito cartões Discover disponíveis.

O quê? s Melhor, Discover it® Cash Back ou Chase Freedom?

O Discover it® Cash Back é o melhor cartão de reembolso do Discover. Como todos os cartões Discover, não há cobrança de taxa anual.

Os cartões Chase Freedom – Chase Freedom Unlimited® e Chase Freedom Flex℠ – são os principais cartões de reembolso do Chase sem taxa anual. Portanto, todos esses cartões são competitivos entre si e merecem consideração.

O Chase Freedom Flex℠ está mais próximo do Discover it® Cash Back porque ambos oferecem categorias de bônus de cashback rotativos trimestrais. No entanto, o cartão Flex também oferece recompensas elevadas e limitadas em várias categorias fixas, um recurso que falta no cartão Discover.

Apenas o cartão Chase oferece um bônus de inscrição quando você gasta uma determinada quantia no primeiro três meses após a abertura da conta. Ambos oferecem APRs introdutórios de 0% semelhantes em compras quando novos titulares de cartão abrem suas contas.

O cartão Discover é o único a oferecer um Cashback Match que dobra o dinheiro de volta que você ganha durante o primeiro ano após a abertura da conta. O cartão Discover também tem algumas vantagens exclusivas, incluindo:

- Sem multa APR para pagamentos atrasados.

- Sem taxas de atraso no seu primeiro pagamento atrasado.

- Sem taxa de transação estrangeira.

- Alertas gratuitos se o seu número de Seguro Social for detectado na dark web.

- Pontuações FICO grátis da TransUnion.

Esses cartões são todos vencedores, e você não cometerá um erro ao selecionar um deles. Claro, nada impede que você tenha os cartões Discover e Chase ao mesmo tempo.

Quantos cartões Discover você pode ter?

Discutimos anteriormente a relativa facilidade de se qualificar para um Descubra o cartão. No entanto, você não pode ser aprovado por outros motivos que não sua credibilidade.

O Discover limita você a possuir no máximo dois de seus cartões ao mesmo tempo. Você deve possuir seu primeiro cartão Discover por um ano antes de solicitar o segundo cartão.

Este é um limite simples, embora restrito, para o número de cartões Discover que você pode ter a qualquer momento. Chase, o emissor de cartão de crédito mais popular, tem sua Regra 24/05, que o impede de obter um novo cartão Chase depois de abrir cinco ou mais contas de crédito nos últimos dois anos.

Outro as empresas de cartão de crédito também impõem limites à propriedade do cartão. Citi, o emissor do Citi Double Cash Card, faz com que você espere oito dias para solicitar um segundo cartão de crédito pessoal, 65 dias para um terceiro cartão de crédito pessoal e 95 dias para um cartão de visita Citi.

A regra 4/4 da American Express impede que você tenha mais de quatro cartões de crédito e quatro cartões de crédito. Capital One permite que você tenha no máximo dois de seus cartões de crédito ao mesmo tempo. Sem dúvida, outras empresas de cartão de crédito impõem suas próprias regras de propriedade arbitrárias.

O Discover fornece aprovação instantânea?

O Discover tem um processo de pré-aprovação que fornecerá uma resposta em apenas alguns minutos. A pré-aprovação não exige uma investigação difícil em seu relatório de crédito e, portanto, não prejudica sua pontuação de crédito, portanto, não há problema em verificar. Se não for pré-aprovado, você se livrará de uma consulta difícil que reduz sua pontuação de crédito.

Para iniciar o processo de pré-aprovação, preencha o formulário online e selecione uma oferta de cartão de crédito pré-aprovado personalizado. Se pré-aprovado, adicione qualquer outra informação necessária para receber a aprovação final. Lembre-se: o Discovery afirma que a pré-aprovação não garante a aprovação final.