Przewodnik CardRates.com: karty Discover®

Najlepsze karty kredytowe Discover są również jednymi z najlepszych kart kredytowych, kropka. Oprócz tego, że jest dostawcą ośmiu różnych kart kredytowych Discover it®, Discover to także sieć płatnicza, która ma podwójną rolę. karty American Express.

Jeśli szukasz dobrej karty kredytowej bez opłat rocznych i wyjątkowych korzyści, karta Discover może spełnić wszystkie Twoje wymagania.

Co to jest Discover Bank ?

Discover Bank, oddział Discover Financial Services, jest zarówno bankiem internetowym z ponad 60 000 bankomatów, jak i wydawcą kart kredytowych i debetowych Discover. Uproszczony Discover Bank oferuje usługi czeków, oszczędności i rynku pieniężnego rachunki, a także certyfikaty depozytowe i IRA.

Discover Bank ma korzenie sięgające założenia firmy Greenwood Trust Company w 1911 r. Stał się częścią Discover Financial Ser vices w 1985 r., a obecną nazwę otrzymała w 2000 r.

Sieć płatności Discover Bank przetwarza transakcje od około 9 milionów amerykańskich sprzedawców, dopasowując zasięg kart Visa i Mastercard, a jednocześnie przekraczając zasięg kart American Express o 3 miliony.

Ponieważ Discover Bank jest zarówno siecią kart, jak i wydawcą kart, jego karty nie współpracują z bankami zewnętrznymi.

Jak działa karta kredytowa Discover?

Istnieje naprawdę nie jest niczym zaskakującym w działaniu kart kredytowych Discover – jeśli kiedykolwiek posiadałeś kartę kredytową, zrozumiesz, jak z niej korzystać.

Discover oferuje karty klientom wszystkich typów kredytów , od słabego do doskonałego. Jeśli Twoje zgłoszenie zostanie przyjęte, otrzymasz plastikową kartę w ciągu około tygodnia i możesz zacząć z niej korzystać po aktywacji online lub przez telefon.

Niezabezpieczona karta Discover będzie miała limit kredytowy na podstawie Twojej zdolności kredytowej. Discover oferuje również zabezpieczoną kartę, w której limit kredytowy jest równy wpłacie gotówkowej. Możesz obciążać zakupy kartą Discover do wysokości limitu kredytowego bez naliczania żadnych odsetek, jeśli spłacisz całe saldo do następnej miesięcznej daty płatności.

Jeśli chcesz, możesz rozciągnąć płatności na kilka cykle rozliczeniowe, o ile dokonujesz minimalnej płatności każdego miesiąca. Od niezapłaconych sald zostaną naliczone odsetki według rocznej stopy oprocentowania (APR, która jest obliczana na podstawie stawki Prime Rate), którą otrzymałeś, gdy karta została wydana.

Wszystkie karty Discover zgłaszają Twoją aktywność płatniczą do trzy biura kredytowe (Experian, TransUnion i Equifax). Twoja ocena kredytowa zależy od tego, czy płacisz rachunki na czas i kontrolujesz wykorzystanie kredytu.

Większość ocen kredytowych kwalifikuje się do karty Discover, ale RRSO i limit kredytowy będą zależeć od Twojego wyniku.

Czy Discover Card to dobra karta kredytowa?

Zawsze podobały nam się karty kredytowe wydawane przez Discover ze względu na ich konkurencyjne APR, niskie opłaty, solidne korzyści i różnorodne systemy nagród. Karty Discover mają solidną konstrukcję, są powszechnie akceptowane, nie zawierają opłat rocznych, 25-dniowych okresów karencji, żadnych karnych APR ani opłat karnych za pierwsze przegapienie daty płatności.

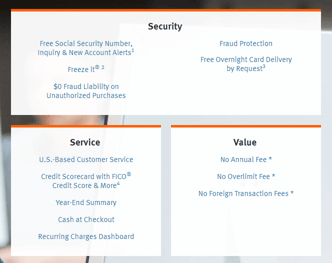

Popularne korzyści ze wszystkich kart kredytowych Discover.

Główne funkcje kart Discover obejmują Cashback Match® ( opisane poniżej), zaliczki gotówkowe, przelewy salda i bezpłatna wymiana karty na noc. Funkcja Freeze it® umożliwia zablokowanie karty przed nowymi zakupami, transferami salda i zaliczkami gotówkowymi, jednocześnie pozwalając na kontynuowanie powtarzających się rachunków i innych wybranych działań.

Będziesz mieć również bezpłatny dostęp do swojego FICO Score z TransUnion oraz bezpłatne alerty tożsamości informujące o nowych zapytaniach, nowych kontach i aktywności w Dark Web.

Z drugiej strony karty Discover nie oferują premii gotówkowych za rejestrację. Jednak oferują nowym posiadaczom kart wstępną promocję 0% RRSO na zakupy (i ewentualnie przelewy salda, w przypadku gdy obowiązują opłaty) po otwarciu konta.

Wszystkie karty zapewniają kontrolę wstępną, która nie wpłynie na Twój kredyt score.

Jakie rodzaje nagród oferują karty Discover?

Oferta karty kredytowej Discover umożliwiająca zwrot gotówki ma strukturę płaskiego, warstwowego lub rotacyjnego systemu nagród. O ile nie określono inaczej, karty Discover oferują funkcję Cashback Match®, która podwaja zwrot gotówki uzyskany w pierwszym roku.

Poniżej przedstawiono nagrody oferowane przez każdą kartę:

- Odkryj it® Cash Back: Otrzymujesz bonusowy zwrot gotówki po aktywacji w rotujących kwartalnie kategoriach handlowców przy zakupach do kwartalnego maksimum. Otrzymujesz nieograniczony 1% zwrotu gotówki za wszystkie inne codzienne zakupy. Wstępna oferta 0% APR może dotyczyć zakupów i / lub transferów salda.

- Mile Discover it®: Zapewnia stałą nagrodę w postaci mil za wszystkie zakupy.Otrzymujesz nieograniczoną liczbę mil za mile, która automatycznie dopasowuje wszystkie mile zebrane pod koniec pierwszego roku. Możesz wymienić swoje mile na podróż lub gotówkę, a mile nigdy nie wygasają. Wstępna oferta 0% RRSO może dotyczyć zakupów i / lub transferów salda.

- Discover it® chrome: wielopoziomowa karta cash back oferująca premię do 1000 USD w połączonych kwartalnych zakupach w restauracjach i na stacjach benzynowych . Codzienne zakupy zapewniają nieograniczony 1% zwrot gotówki. Wstępna oferta 0% RRSO może dotyczyć zakupów i / lub transferów salda.

- Zabezpieczona karta kredytowa Discover it®: Twój limit kredytowy jest równy wpłaconej zwrotnej kaucji. Karta zapewnia premię w postaci zwrotu do 1000 $ w połączonych kwartalnych zakupach w restauracjach i na stacjach benzynowych. Wszystkie inne zakupy zapewniają nieograniczony 1% zwrot gotówki. Nie ma wstępnej promocji 0% RRSO z tą kartą.

- Discover it® Student Cash Back: Otrzymujesz bonusowy zwrot gotówki po aktywacji w kategoriach handlowców, które zmieniają się kwartalnie, aż do kwartalnego maksimum. Wszystkie inne zakupy zapewniają nieograniczony 1% zwrot gotówki. Z nagrodą Good Grades Reward, studenci mogą co roku zdobywać kredyt na wyciągu (do pięciu lat), aby nagrodzić GPA 3,0 lub wyższą za rok. Wstępna promocja 0% RRSO na zakupy trwa co najmniej sześć miesięcy.

- Discover it® Student chrome: otrzymujesz premię zwrotną do 1000 USD w połączonych kwartalnych zakupach na stacjach benzynowych i restauracjach. Wszystkie inne zakupy zapewniają nieograniczony 1% zwrot gotówki. Karta zapewnia coroczną nagrodę Good Grades. Nowy posiadacz karty otrzymuje również minimalną sześciomiesięczną wstępną promocję na zakupy w wysokości 0% RRSO.

- Karta kredytowa NHL Discover it®: Karta pod wspólną marką oferująca premię z powrotem do maksimum kwartalnego po aktywacji u innego sprzedawcy kategorie, które zmieniają się co kwartał. Wszystkie inne zakupy zapewniają nieograniczony 1% zwrot gotówki. Wstępna oferta 0% RRSO może dotyczyć zakupów i / lub transferów salda.

- Karta kredytowa Discover it® Business: Za wszystkie zakupy otrzymasz zryczałtowany zwrot gotówki. Wstępna oferta 0% APR może dotyczyć zakupów i / lub transferów salda. Możesz bezpłatnie dodawać karty pracowników i zdobywać nagrody za wszystkie ich zakupy.

Zawsze czytaj drobny druk każdej karty

, aby zweryfikować nagrody i ograniczenia. Możesz również znaleźć specjalne promocje, w tym zniżki lub zwolnienia z opłat, dostępne do określonej daty wygaśnięcia.

Na co mogę wykorzystać moje nagrody?

Twoje mile Discover lub nagrody pieniężne nigdy nie tracą ważności i można je wymienić na dowolną kwotę. Nagrody pieniężne można zrealizować na kilka sposobów:

- Elektroniczna wpłata na konto bankowe.

- Wyciąg na koncie karty.

- Darowizna na rzecz wybranych organizacji charytatywnych.

- Karta podarunkowa lub natychmiastowe potwierdzenie elektroniczne od współpracujących sprzedawców, począwszy od 5 USD.

- Zakupy w Amazon.com.

- Przelewy do PayPal na płacić za zakupy.

Karta Discover it® Miles zapewnia nagrody w milach. Możesz zamienić mile na gotówkę po kursie 100 mil = 1,00 USD i wymienić gotówkę zgodnie z powyższym opisem na karty cash back.

Możesz również wykorzystać swoje mile na kredyt na zakup podróży na wyciągu złożonym w ciągu ostatnie 180 dni. Zakup podróży obejmuje:

- Wynajem samochodów

- Linie autobusowe czarterowe / wycieczkowe

- Bilety lotnicze do celów komercyjnych

- Rejsy

- Pokoje hotelowe

- Lokalny i podmiejski transport podmiejski, w tym promy i kolej pasażerska

- Taksówki i limuzyny

- Organizatorzy wycieczek

- Wakacje pakiety zakupione za pośrednictwem linii lotniczych, biur podróży i internetowych witryn turystycznych

Otrzymujesz nagrody tylko za zakupy, z wyłączeniem transferów salda, zaliczek gotówkowych i nielegalnych transakcji. Nie zdobywasz również nagród, jeśli otrzymasz zaliczkę gotówkową przy kasie u wybranych sprzedawców. Automatycznie otrzymasz saldo nagród, jeśli zamkniesz konto lub nie będziesz go używać przez 18 miesięcy.

Jak działa funkcja Discover Cashback Match®?

Karty Discover są znane za funkcję Cashback Match®. Płaci 1 $ za każdego 1 $, który zarobiłeś w ramach premii w ciągu pierwszych 365 dni (lub 12 kolejnych cykli rozliczeniowych, w zależności od tego, co jest mniejsze) po otwarciu konta. W efekcie otrzymujesz podwójne nagrody za pierwszy rok.

Odpowiednia gotówka zostanie przyznana w ciągu dwóch okresów rozliczeniowych po zakończeniu pierwszego roku. 365-dniowy limit na mecze dotyczy czasu przetwarzania gotówki, a nie daty transakcji.

Nie ma minimalnych ani maksymalnych limitów wydatków, aby otrzymać Cashback Match, ale utracisz swój Mecz, jeśli zamkniesz Twoje konto przed rocznicą Twojej karty.

Możesz odebrać zwrot gotówki w dowolnym momencie bez wpływu na Cashback Match. Odwiedź stronę Discovers Cashback Summary, aby sprawdzić, ile masz zwrotu gotówki. Musisz być nowym posiadaczem karty, aby kwalifikować się do Cashback Match.

Ze strategicznego punktu widzenia, najlepszym momentem na zdobycie nowej karty Discover jest zakup pierwszego domu. Prawdopodobnie wydasz mnóstwo pieniędzy na sprzęt AGD, przechowywanie, dekorację, kształtowanie krajobrazu i inne zakupy związane z domem w ciągu pierwszego roku. Płacąc kartą Discover, możesz uzyskać wysoką kwotę Cashback Match, która zmniejszy całkowity koszt pierwszego roku posiadania domu.

Która karta kredytowa Discover jest najlepsza?

Karta kredytowa best Discover najlepiej pasuje do Twojego stylu życia. Wszystkie oferują między innymi Cashback Match (lub Mile-for-Mile Match) bez rocznej opłaty.

Discover it® Cash Back to dobry wybór dla wielu konsumentów. Możesz otrzymać premię z powrotem w rotujących kwartalnych kategoriach handlowców – do kwartalnego limitu zakupów – po aktywowaniu kategorii bonusowej co kwartał.

Discover it® Cash Back to dobry wybór dla wielu konsumentów. Możesz otrzymać premię z powrotem w rotujących kwartalnych kategoriach handlowców – do kwartalnego limitu zakupów – po aktywowaniu kategorii bonusowej co kwartał.

Po odrobinie matematyki w pierwszym roku możesz zarobić 5% x 1500 $ na kwartał x 4 kwartały w roku x 2 (dla Cashback Match). To 600 $ zwrotu gotówki plus cokolwiek innego, co zarobisz na 1% zakupach bez premii.

Przed wybraniem tej karty zastanów się, czy chcesz zająć się kwartalnym schematem rotacji kategorii handlowców. Aby uzyskać maksymalną wartość, musisz co kwartał aktywować nową kategorię i zaplanować wydatki, aby zmaksymalizować korzyści z bieżącej kategorii. Jeśli zapomnisz aktywować kategorię kwartalną lub nie wykorzystasz limitu, zarobisz mniej niż maksymalne możliwe.

Prostszym wyborem jest Chrome Discover it®, ponieważ oferuje mniejszą nagrodę za paliwo stacje i wydatki na restauracje. Oczywiście, jeśli nie jeździsz dużo lub regularnie jesz na mieście, ta karta może nie być dobrym wyborem.

Możesz preferować kartę Discover it® Miles, jeśli regularnie podróżujesz i chcesz gromadzić nagrody za podróże. Możesz wykorzystać mile zdobyte przy zakupach za pomocą tej karty, aby opłacić wydatki związane z podróżą, w tym bilety lotnicze, pobyty w hotelach, wynajem samochodów i posiłki w restauracjach.

Możesz także zamienić mile na gotówkę, jeśli ty preferujesz. Jeśli wydasz 20 000 $, aby zgromadzić 30 000 mil i zamienisz je na gotówkę, Twoja nagroda za pierwszy rok wyniesie 30000 mil x (1 $ za 100 mil) x 2 dla Cashback Match = 600 $ zwrotu gotówki w pierwszym roku.

Chociaż to 280 $ mniej niż w przykładzie Discover it® Cash Back, nie musisz śledzić ani aktywować kwartalnych kategorii ani martwić się o limity zakupów. Możesz się zrelaksować, wiedząc, że karta Discover it® Mile wynagradza Cię jednakowo za wszystkie zakupy.

Jeśli jesteś studentem, Discover pokonuje większość konkurentów, oferując nie jedną studencką kartę kredytową, ale dwie. Osobom, które nie mają żadnego kredytu lub nie mają złego kredytu, najlepiej służy zabezpieczona karta kredytowa Discover it®, która jest dostępna dla prawie każdego, kogo stać na depozyt zabezpieczający.

Czy trudno jest uzyskać kartę kredytową Discover?

Karty kredytowe Discover są akceptowane przez klientów z wynikami FICO w zakresie od 550 (zły kredyt) do 850 (doskonały kredyt). Innymi słowy, większość osób może kwalifikować się do otrzymania niezabezpieczonej karty Discover, a ci, którzy nie mogą łatwo uzyskać zabezpieczonej karty kredytowej Discover it®.

Możesz ubiegać się o kartę kredytową Discover, dzwoniąc pod numer 1-800-DISCOVER (347-2683) lub online, korzystając z powyższych linków Zastosuj teraz, które przekierują Cię do witryny Discover.

Które Karta Discover jest najłatwiejsza do zdobycia?

Ogólnie rzecz biorąc, zabezpieczone karty kredytowe są najłatwiejsze do uzyskania, a zabezpieczona karta kredytowa Discover it® nie jest wyjątkiem. Dzięki tej karcie możesz zbudować lub odbudować swój kredyt, korzystając z odpowiedzialnego wykorzystania. Kluczem do jego dostępności jest depozyt zabezpieczający, który wpłacasz w celu zabezpieczenia limitu kredytowego karty.

Kwota, którą wpłacasz, musi być równa limitowi kredytowemu. Zatwierdzony limit może wynosić nawet 2500 USD i zależy od Twojego dochodu i zdolności do płacenia. Depozyt, pomniejszony o niespłacone saldo, podlega zwrotowi w ciągu dwóch cykli rozliczeniowych plus 10 dni po zamknięciu konta lub uaktualnieniu do niezabezpieczonej karty Discover.

Karta przekazuje historię kredytową do wszystkich głównych biur kredytowych w USA. Daje to możliwość wykazania się zachowaniem zdolności kredytowej – to znaczy terminowego płacenia rachunków i kontrolowania kwoty kredytu, z którego korzystasz.

Biuro informacji kredytowej może potrzebować do sześciu miesięcy, aby odpowiedzieć na zgłoszoną przez Ciebie płatność. ale ostatecznie dobre zachowanie zostanie nagrodzone wyższymi wynikami.

Discover co miesiąc automatycznie ocenia Twoje zabezpieczone konto. Po ośmiu miesiącach Discover sprawdzi, czy możesz przejść na niezabezpieczoną kartę, odpowiedzialnie wykorzystując swój kredyt. Dlatego ważne jest, aby unikać opóźnień w płatnościach, zaległości w płatnościach, windykacji i innych obraźliwych działań związanych z kartami kredytowymi i pożyczkami.

Karta studencka jest również łatwa do zdobycia, a Discover oferuje dwie pary (patrz poniżej) .

Którego wyniku FICO używa Discover?

FICO firmy Fair Isaac dominuje na rynku oceny zdolności kredytowej i jest używane przez 90% największych pożyczkodawców.FICO publikuje kilka różnych modeli punktacji, ale ten używany przez prawie każdego wystawcę kart kredytowych lub reklamodawcę w banku to FICO Score 8 z zakresem wyników od 300 do 850.

Trzy biura kredytowe wdrażają FICO Score 8, ale wyniki nie muszą być identyczne ze względu na różnice w danych dostępnych dla każdego biura. Discover zapewnia posiadaczom kart bezpłatny dostęp do ich wyniku FICO 8 od TransUnion. Wynik zapewniany przez Discover stanowi miesięczną migawkę, więc zawsze zapisuj aktualną datę, kiedy uzyskujesz dostęp do swojego wyniku.

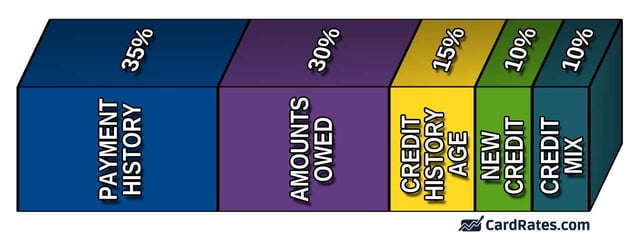

System FICO Score 8 oblicza Twój wynik przy użyciu pięciu czynników związanych z kredytami. Każdy czynnik składa się z procentu całkowitego wyniku w następujący sposób:

Inne systemy oceniania używają różnych schematów do obliczania zdolności kredytowej .

Która karta Discover jest najlepsza dla właścicieli firm?

Właściciele firm mogą najlepiej skorzystać z karty kredytowej Discover it® Business. Oferuje zwrot gotówki przy każdym zakupie oraz specjalne korzyści, które pomagają menedżerom w prowadzeniu działalności.

Możesz otrzymać do 50 bezpłatnych kart pracowniczych i dostosować limity wydatków każdego pracownika, jednocześnie czerpiąc korzyści z zakupów.

Ponadto ta wizytówka umożliwia pobieranie transakcji do programów QuickBooks, Quicken i Excel w celu ułatwienia zarządzania zapleczem. Ponadto aplikacja mobilna Discover ułatwia prowadzenie interesów w dowolnym miejscu.

Która karta Discover jest najlepsza dla studentów?

Discover ma parę studenckich kart kredytowych, które są oferowane studentom, którzy zazwyczaj posiadają mała lub żadna historia kredytowa. Karty studenckie Discover oferują nagrody pieniężne, nie pobierają żadnych opłat rocznych, zapewniają nagrody Good Grade Rewards za wysokie GPA i pomagają budować historię kredytową.

Twój wybór między dwiema kartami studenckimi zależy od tego, który program nagród wybierzesz. prefer:

- Discover it® Student Cash Back: Ta karta ma bardziej złożony i hojniejszy system nagród. Korzysta z kwartalnego rotującego zestawu kupców, w którym otrzymujesz premię z powrotem za zakupy do kwartalnego limitu wydatków. Musisz aktywować kartę co kwartał, aby otrzymać premię w postaci zwrotu gotówki, a wszystkie inne zakupy zarabiają 1%.

- Discover it® Student chrome: ta karta zapewnia premię zwrotną za zakupy w restauracjach i na stacjach benzynowych oraz 1% na wszystkie inne zakupy. Bonusowy zwrot gotówki jest ograniczony co kwartał. W przeciwieństwie do swojej siostrzanej karty, ta oferuje wstępne finansowanie promocyjne w wysokości 0% RRSO na zakupy dokonane przez nowych użytkowników w ciągu pierwszych sześciu miesięcy po otwarciu konta.

Przykład matematyczny ujawnia różnicę w wartościach każdej karty. potencjalne nagrody.

Załóżmy, że jesteś studentem, który wydaje 10 000 USD w pierwszym roku posiadania karty i osiąga maksymalne poziomy nagród. Innymi słowy, 4000 USD z zakupów otrzymuje premię w postaci nagrody pieniężnej, a 6000 USD zapewnia standardowy zwrot gotówki w wysokości 1%. Pod koniec pierwszego roku otrzymasz Cashback Match równy Twojemu zwrotowi gotówki, który został przetworzony w ciągu roku.

Karta Discover it® Student Cash Back zapewni zwrot gotówki równy 2 x ((5% x 4000 $) + (1% x 6000 $)) = 520 $ zwrotu gotówki.

Karta Discover it® Student Cash Back oferuje większą nagrodę, ale musisz popracować, aby ją otrzymać . W szczególności musisz aktywować kartę co kwartał i dokonać co najmniej 1000 $ zakupów od sprzedawców w bieżącej kategorii premii cashback, aby otrzymać maksymalną kwotę zwrotu gotówki.

Chrome Discover it® Student nie wymaga kwartalnych aktywacje, ale wymaga wydawania 1000 USD co kwartał w restauracjach i na stacjach benzynowych, aby zmaksymalizować swoje nagrody.

Tylko karta Chrome oferuje 0% RRSO na zakupy w ciągu pierwszych sześciu miesięcy. Może Cię to zainteresować, jeśli planujesz duże zakupy po otrzymaniu karty, ale zaoszczędzone odsetki prawdopodobnie nie wystarczyłyby, aby przezwyciężyć mniejsze korzyści z karty Chrome.

Czy funkcja Discover Allow Allow Saldo Transfers?

Przeniesienie salda pozwala skonsolidować salda z dwóch lub więcej kart kredytowych na jednej karcie. Wszystkie karty Discover rzeczywiście pozwalają na przenoszenie salda, a kilka kart oferuje wstępne finansowanie promocyjne w wysokości 0% RRSO dla nowych posiadaczy kart w celu przeniesienia salda.

Jednak promocja 0% APR nie jest dostępna w Discover it® Miles, Discover Zabezpieczona karta kredytowa it®, zwrot gotówki Discover it® Student, wersja chrome Discover it® Student i karta kredytowa Discover it® Business. Niektóre z tych kart mogą oferować tymczasowe zniżki na APR i opłaty za przeniesienie salda w początkowym okresie promocji.

W przypadku transferu salda karty Discover zlecasz przedstawicielowi Discover, aby przeniósł saldo z innych kart kredytowych . Alternatywnie możesz przesłać wniosek o przeniesienie salda online.

Tak czy inaczej, każdy przelew zwykle trwa od jednego do dwóch tygodni i wiąże się z jednorazową opłatą. Możesz przelać tylko do wysokości limitu kredytowego karty pomniejszonego o saldo należności.Powody, dla których warto przelać saldo karty kredytowej, obejmują:

- Oszczędność pieniędzy: oszczędzasz pieniądze na odsetkach, przenosząc saldo na kartę kredytową z niższą stopą RRSO. Korzyści są maksymalne, gdy dokonasz przelewu na kartę kredytową z promocją 0% RRSO na przelewy salda.

- Szybsza spłata zadłużenia: możesz przyspieszyć spłatę zadłużenia, oszczędzając na niższej RRSO i unikając wielokrotnych minimalnych płatności gdy masz salda na wielu kartach. Zamiast tego możesz skoncentrować się na spłacie jednej karty, na której znajdują się przeniesione salda.

- Łatwiejsze planowanie: po skonsolidowaniu sald karty kredytowej masz tylko jedną płatność kartą do wykonania każdego miesiąca, zakładając, że pozostałe karty pozostaną nieaktywne . Dzięki temu znacznie łatwiej jest uniknąć przeoczenia płatności i nałożenia kar.

Jeśli wykonasz przelew salda, zastanów się, jak możesz uniknąć zadłużenia w trakcie tego procesu. Możesz zacząć od ograniczenia wydatków, aby nie narastać długu w miarę spłacania przeniesionych sald. Warto wybrać kartę z okresem promocji 0% RRSO wynoszącym co najmniej 12 miesięcy, aby mieć wystarczająco dużo czasu na spłatę salda.

Łączenie wielu kart oferujących 0% nie jest dobrym pomysłem. Promocje APR. Będzie to kosztować dodatkowe opłaty i zmniejszy motywację do szybkiego spłacania salda. Chociaż powinieneś unikać używania starych kart podczas spłaty salda, nie anuluj starych kart, ponieważ zwiększa to wykorzystanie kredytu i szkodzi Twojemu kredytowi.

Jak mogę zwiększyć swój limit kredytowy Discover?

Jeśli masz dobrą sytuację finansową, wyższy limit kredytowy może być dobrym pomysłem. Wyższy limit pozwala na dokonywanie większych zakupów na jednej karcie. Ma również potencjał, aby zapewnić większe zaliczki gotówkowe w razie problemów finansowych.

Odkryj kilka sposobów uzyskania wyższego limitu kredytowego:

- Telefon: dzwoniąc pod numer 1 -800-347-2683 i rozmawiając z przedstawicielem klienta.

- Online: zaloguj się na swoje konto w witrynie Discover i wypełnij formularz wniosku.

- Uzyskaj nową kartę: jeśli korzystasz ze starej karty Discover z niskim limitem kredytowym, Twoja historia kredytowa może pozwolić na uzyskanie innej karty Discover z wyższymi limitami. Jest to szczególnie ważne, jeśli masz studencką lub zabezpieczoną kartę Discovery.

- Zachowaj cierpliwość: Discover może nagrodzić Cię za wzorowe nawyki kredytowe, oferując zwiększenie limitu kredytu bez Twojej prośby.

Jeśli chcesz wynegocjować wyższy limit z przedstawicielem klienta, przedyskutuj, dlaczego go osiągnąłeś, a nie dlaczego go potrzebujesz. Wskaż takie rzeczy, jak wyższe wynagrodzenie, niższe koszty stałe, druga praca i historia płatności na czas.

Czy Discover Better than Visa?

„Better” to Możemy z pewnością stwierdzić, że sieć płatności Discover różni się od sieci Visa tym, że Discover wydaje karty kredytowe, a Visa nie. Kiedy otrzymasz kartę Discover, jej wydawcą jest Discover Bank, a siecią płatności Discover Financial Services.

Visa to po prostu sieć płatności. Współpracuje z zewnętrznymi bankami i spółdzielniami pożyczkowymi, które wydają własne karty kredytowe, które działają w sieci Visa.

Porównanie Discover i Visa pokazuje, że obie są akceptowane przez około 9 milionów sprzedawców w Stanach Zjednoczonych. Pobierają one również podobne opłaty manipulacyjne od sprzedawców. Discover wyróżnia się pierwszym rokiem Cashback Match i niskimi kosztami. Oczywiście wiele różnych kart ma logo Visa, a tym samym oferują znacznie większą różnorodność niż osiem dostępnych kart Discover.

Co s Better, Discover it® Cash Back czy Chase Freedom?

Discover it® Cash Back to najlepsza karta cash back w Discover. Podobnie jak wszystkie karty Discover, nie pobiera żadnych opłat rocznych.

Karty Chase Freedom – Chase Freedom Unlimited® i Chase Freedom Flex℠ – to najpopularniejsze karty cash back firmy Chase bez rocznej opłaty. Dlatego wszystkie te karty są ze sobą konkurencyjne i zasługują na uwagę.

Chase Freedom Flex℠ jest bliższy Discover it® Cash Back, ponieważ obie oferują kwartalne rotacyjne kategorie premii cashback. Jednak karta Flex oferuje również podwyższone, ograniczone nagrody w wielu ustalonych kategoriach, których brakuje na karcie Discover.

Tylko karta Chase oferuje premię za rejestrację, gdy wydasz określoną kwotę w pierwszej trzy miesiące po otwarciu konta. Obie oferują podobne początkowe 0% APR za zakupy, gdy nowi posiadacze kart otwierają swoje konta.

Karta Discover jako jedyna oferuje Cashback Match, który podwaja zwrot gotówki uzyskany w pierwszym roku po otwarciu konta. Karta Discover ma również kilka wyjątkowych zalet, w tym:

- Brak kary APR za opóźnienia w płatnościach.

- Brak opłat za pierwszą opóźnioną płatność.

- Brak opłaty za transakcje zagraniczne.

- Bezpłatne powiadomienia, jeśli Twój numer ubezpieczenia społecznego zostanie wykryty w ciemnej sieci.

- Bezpłatne wyniki FICO od TransUnion.

Wszystkie te karty są zwycięzcami i nie pomylisz się, którakolwiek z nich wybierzesz. Oczywiście nic nie stoi na przeszkodzie, abyś miał jednocześnie karty Discover i Chase.

Ile kart Discover możesz mieć?

Omówiliśmy wcześniej względną łatwość kwalifikowania się do Odkryj kartę. Jednak możesz nie zostać zatwierdzony z powodów innych niż twoja zdolność kredytowa.

Discover ogranicza Cię do posiadania nie więcej niż dwóch swoich kart jednocześnie. Przed złożeniem wniosku o drugą kartę musisz posiadać swoją pierwszą kartę Discover przez rok.

Jest to proste, aczkolwiek restrykcyjne ograniczenie liczby kart Discover, które możesz posiadać w dowolnym momencie. Chase, najpopularniejszy wydawca kart kredytowych, ma swoją zasadę 5/24, która uniemożliwia uzyskanie nowej karty Chase, gdy otworzysz pięć lub więcej nowych kont kredytowych w ciągu ostatnich dwóch lat.

Inne Firmy obsługujące karty kredytowe również nakładają ograniczenia na posiadanie karty. Citi, wydawca Citi Double Cash Card, każe czekać osiem dni na złożenie wniosku o drugą osobistą kartę kredytową, 65 dni w przypadku trzeciej osobistej karty kredytowej i 95 dni w przypadku wizytówki Citi.

Zasada American Express 4/4 zapobiega posiadaniu więcej niż czterech kart płatniczych i czterech kart kredytowych. Capital One pozwala na jednoczesne posiadanie nie więcej niż dwóch swoich kart kredytowych. Niewątpliwie inne firmy obsługujące karty kredytowe narzucają własne, arbitralne zasady dotyczące własności.

Czy Discover daje natychmiastowe zatwierdzenie?

Discover ma proces wstępnego zatwierdzenia, który zapewni odpowiedź w ciągu zaledwie kilku minut. Wstępne zatwierdzenie nie wymaga twardego zapytania w raporcie kredytowym, a zatem nie zaszkodzi Twojej zdolności kredytowej, więc sprawdzanie nie szkodzi. Jeśli nie zostanie wstępnie zatwierdzony, unikniesz trudnego zapytania, które obniży Twoją zdolność kredytową.

Aby rozpocząć proces wstępnej akceptacji, wypełnij formularz online i wybierz niestandardową ofertę wstępnie zatwierdzonej karty kredytowej. Jeśli została wstępnie zatwierdzona, dodaj wszelkie inne informacje wymagane do uzyskania ostatecznego zatwierdzenia. Pamiętaj: Discovery stwierdza, że wstępne zatwierdzenie nie gwarantuje ostatecznego zatwierdzenia.