CardRates.com Guide: Discover® Cards

De beste Discover-creditcards behoren ook tot de beste creditcards, punt uit. Discover is niet alleen aanbieder van acht verschillende Discover it®-creditcards, maar is ook een betalingsnetwerk, een dubbele rol die ook waar is van American Express.

Als u op zoek bent naar een goede creditcard zonder jaarlijkse kosten en enkele unieke voordelen, kan een kaart van Discover al uw vakjes aanvinken.

Wat is Discover Bank ?

Discover Bank, een divisie van Discover Financial Services, is zowel een online bank met meer dan 60.000 geldautomaten als de uitgever van Discover-creditcards en -betaalpassen. De gestroomlijnde Discover Bank biedt cheques, sparen en geldmarkt rekeningen, evenals depositocertificaten en IRAs.

Discover Bank heeft wortels die teruggaan tot de oprichting van Greenwood Trust Company in 1911. Het werd onderdeel van Discover Financial Ser ondeugden in 1985 en kreeg zijn huidige naam in 2000.

Het betalingsnetwerk van Discover Bank verwerkt transacties van ongeveer 9 miljoen Amerikaanse handelaren, wat overeenkomt met het bereik van Visa en Mastercard en dat van American Express met 3 miljoen. / p>

Omdat Discover Bank zowel een kaartnetwerk als een kaartuitgever is, werken de kaarten niet samen met externe banken.

Hoe werkt een Discover-creditcard?

Daar is echt niets verrassends in de manier waarop Discover-creditcards werken – als u ooit een creditcard heeft gehad, zult u begrijpen hoe u uw Discover-kaart moet gebruiken.

Discover biedt kaarten aan consumenten van alle soorten krediet , van slecht tot uitstekend. Als uw aanvraag wordt geaccepteerd, ontvangt u uw plastic kaart binnen ongeveer een week en kunt u deze gaan gebruiken nadat u deze online of telefonisch heeft geactiveerd.

Een onbeveiligde Discover-kaart heeft een kredietlimiet op basis van uw kredietwaardigheid. Discover biedt ook een beveiligde kaart aan waarbij de kredietlimiet gelijk is aan uw contante storting. U kunt aankopen op uw Discover-kaart tot aan de kredietlimiet in rekening brengen zonder dat er rentekosten in rekening worden gebracht als u uw volledige saldo op de volgende maandelijkse betalingsdatum betaalt.

Als u wilt, kunt u uw betalingen over meerdere factureringscycli zolang u de minimale betaling per maand doet. Er wordt rente in rekening gebracht over uw onbetaalde saldi tegen het jaarlijkse percentage (APR, dat is gebaseerd op de Prime Rate) die u kreeg toen de kaart werd uitgegeven.

Alle Discover-kaarten rapporteren uw betalingsactiviteit aan de drie kredietbureaus (Experian, TransUnion en Equifax). Uw kredietscore hangt af van het feit of u uw rekeningen op tijd betaalt en uw kredietgebruik beheerst.

De meeste kredietscores komen in aanmerking voor een Discover-kaart, maar de APR en kredietlimiet zijn afhankelijk van uw score.

Is Discover Card een goede creditcard?

We hebben altijd genoten van de creditcards die door Discover zijn uitgegeven vanwege hun concurrerende APRs, lage kosten, solide voordelen en een verscheidenheid aan beloningsprogrammas. Discover-kaarten zijn structureel gezond, met brede acceptatie, geen jaarlijkse kosten, respijtperiodes van 25 dagen, geen APRs voor boetes en geen boete voor de eerste keer dat u een betalingsdatum mist.

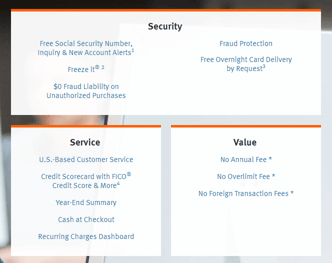

Populaire voordelen op alle Discover-creditcards.

Kernfuncties op Discover-kaarten zijn onder meer Cashback Match® ( hieronder beschreven), contante voorschotten, saldooverdrachten en gratis kaartvervanging. Met de Freeze it®-functie kunt u uw kaart vergrendelen tegen nieuwe aankopen, saldooverdrachten en contante voorschotten, terwijl u terugkerende facturen en andere geselecteerde activiteiten kunt voortzetten.

U hebt ook gratis toegang tot uw FICO-score van TransUnion, en gratis identiteitswaarschuwingen die u informeren over nieuwe vragen, nieuwe accounts en Dark Web-activiteit.

Aan de minzijde bieden Discover-kaarten geen aanmeldingsbonus geldbeloningen. Ze bieden nieuwe kaarthouders echter wel een inleidende 0% APR-promotie op aankopen (en mogelijk saldooverdrachten, waar kosten van toepassing zijn) na het openen van de rekening.

Alle kaarten bieden een voorafgaande goedkeuringscontrole die geen invloed heeft op uw kredietwaardigheid score.

Wat voor soort beloningen bieden Discover Cards?

Een Discover-creditcardaanbieding voor geldteruggave is gestructureerd als een plat, gelaagd of roterend beloningsschema. Tenzij anders bepaald, bieden Discover-kaarten Cashback Match® die de cashback die je verdient voor het eerste jaar verdubbelt.

De volgende zijn de beloningen die door elke kaart worden aangeboden:

- Discover it® Cash Back: u verdient bonusgeld terug bij activering in driemaandelijkse roterende categorieën van handelaars bij aankopen tot het driemaandelijkse maximum. U verdient onbeperkt 1% geld terug op alle andere dagelijkse aankopen. Een inleidende 0% APR-aanbieding kan van toepassing zijn op aankopen en / of saldooverdrachten.

- Discover it® Miles: biedt een vaste beloning van mijlen voor alle aankopen.U krijgt een onbeperkte Miles-for-Miles-wedstrijd die automatisch overeenkomt met alle mijlen die u aan het einde van het eerste jaar hebt verdiend. U kunt uw mijlen inwisselen voor reizen of contant geld, en mijlen vervallen nooit. Een inleidende 0% APR-aanbieding kan van toepassing zijn op aankopen en / of saldooverdrachten.

- Discover it® chrome: een gelaagde cashback-kaart die bonusgeld terug biedt tot $ 1.000 aan gecombineerde kwartaalaankopen bij restaurants en benzinestations . Dagelijkse aankopen verdienen onbeperkt 1% cashback. Een inleidende 0% APR-aanbieding kan van toepassing zijn op aankopen en / of saldooverdrachten.

- Discover it® beveiligde creditcard: uw kredietlimiet is gelijk aan de restitueerbare borg die u doet. De kaart geeft bonusgeld terug op maximaal $ 1.000 aan gecombineerde kwartaalaankopen bij restaurants en benzinestations. Alle andere aankopen verdienen onbeperkt 1% cashback. Er is geen inleidende 0% APR-promotie met deze kaart.

- Discover it® Student Cash Back: u krijgt bonusgeld terug na activering in handelaarscategorieën die driemaandelijks rouleren, tot het driemaandelijkse maximum. Alle andere aankopen verdienen onbeperkt 1% cashback. Met de Good Grades Reward kunnen studenten elk jaar een afschriftkrediet verdienen (tot vijf jaar) om een GPA van 3.0 of hoger voor het jaar te belonen. De inleidende 0% APR-promotie op aankopen loopt voor een minimumperiode van zes maanden.

- Discover it® Student chrome: je verdient bonusgeld terug op maximaal $ 1.000 aan gecombineerde kwartaalaankopen bij benzinestations en restaurants. Alle andere aankopen verdienen onbeperkt 1% cashback. De kaart biedt de jaarlijkse Good Grades Reward. Een nieuwe kaarthouder krijgt ook een inleidende 0% APR-promotie van minimaal zes maanden op aankopen.

- NHL Discover it®-creditcard: Co-branded kaart die bonusgeld weergeeft tot het driemaandelijkse maximum na activering bij een andere handelaar categorieën die elk kwartaal rouleren. Alle andere aankopen verdienen onbeperkt 1% cashback. Een inleidende 0% APR-aanbieding kan van toepassing zijn op aankopen en / of saldooverdrachten.

- Discover it® Business Credit Card: ontvangt een vast bedrag terug op alle aankopen. Een inleidende 0% APR-aanbieding kan van toepassing zijn op aankopen en / of saldooverdrachten. U kunt gratis werknemerskaarten toevoegen en beloningen verdienen voor al hun aankopen.

Lees altijd de kleine lettertjes van een kaart

om beloningen en beperkingen te verifiëren. Mogelijk vindt u ook speciale promoties, waaronder kortingen op vergoedingen of vrijstellingen, die beschikbaar zijn tot een bepaalde vervaldatum.

Waarvoor kan ik mijn beloningen inwisselen?

Uw Discover-miles of geldbeloningen vervallen nooit en zijn in elk bedrag inwisselbaar. Cashback-beloningen kunnen op verschillende manieren worden ingewisseld:

- Een elektronische storting op uw bankrekening.

- Een kredietafschrift op uw kaartrekening.

- Een donatie om goede doelen te selecteren.

- Cadeaubon of onmiddellijke eCerificatie van samenwerkende verkopers, vanaf $ 5.

- Aankopen op Amazon.com.

- Overboekingen naar PayPal naar betalen voor aankopen.

De Discover it® Miles-kaart betaalt beloningen in mijlen. U kunt de miles omzetten in contanten tegen het tarief van 100 miles = $ 1,00 en het contante geld inwisselen zoals hierboven beschreven voor cashback-kaarten.

U kunt uw miles ook gebruiken voor een reiskrediet op uw afschrift dat is gemaakt binnen de afgelopen 180 dagen. Reisaankopen zijn onder andere:

- Autoverhuur

- Charter- / tourbuslijnen

- Commerciële vliegtickets

- Cruises

- Hotelkamers

- Lokaal en voorstedelijk woon-werkverkeer, inclusief veerboten en passagierstreinen

- Taxis en limousines

- Touroperators

- Vakantie pakketten die zijn gekocht via luchtvaartmaatschappijen, reisagenten en online reissites

U verdient alleen beloningen voor aankopen, exclusief saldooverdrachten, contante voorschotten en illegale transacties. U verdient ook geen beloningen wanneer u een voorschot in contanten krijgt aan de kassa bij geselecteerde verkopers. U ontvangt automatisch uw beloningssaldo als u uw account sluit of 18 maanden niet gebruikt.

Hoe werkt de Discover Cashback Match®?

Discover-kaarten zijn beroemd voor hun Cashback Match®-functie. Het betaalt je $ 1 voor elke $ 1 die je hebt verdiend aan cashback-beloningen gedurende de eerste 365 dagen (of 12 opeenvolgende factureringscycli, afhankelijk van wat het laagste is) na het openen van het account. In feite krijgt u dubbele beloningen voor het eerste jaar.

Het bijpassende geld wordt binnen twee factureringsperioden na het einde van het eerste jaar beloond. De limiet van 365 dagen voor wedstrijden is van toepassing op wanneer cashback wordt verwerkt, niet op de transactiedatum.

Er zijn geen minimale of maximale bestedingslimieten om de Cashback Match te verdienen, maar je verliest je Match als je sluit uw account vóór het eenjarig jubileum van uw kaart.

U kunt op elk moment geld terugkrijgen zonder uw Cashback Match te beïnvloeden. Ga naar de pagina Cashback-overzicht van Discover om bij te houden hoeveel geld u heeft terugverdiend. Je moet een nieuwe kaarthouder zijn om in aanmerking te komen voor Cashback Match.

Strategisch gezien is een goed moment om een nieuwe Discover-kaart te krijgen wanneer u uw eerste huis koopt. U zult waarschijnlijk in het eerste jaar een hoop geld uitgeven aan apparaten, opslag, decoratie, landschapsarchitectuur en andere huisgerelateerde aankopen. Door met je Discover-kaart te betalen, kun je een flinke Cashback-wedstrijd verdienen waarmee je de totale kosten van je eerste jaar dat je een eigen huis hebt, kunt verminderen.

Welke Discover-creditcard is de beste?

De beste Discover-creditcard is degene die het beste bij uw levensstijl past. Ze bieden allemaal Cashback Match (of Mile-for-Mile Match), en geen jaarlijkse vergoeding, naast andere voordelen.

De Discover it® Cash Back is een goede keuze voor veel consumenten. U kunt bonusgeld terugkrijgen in wisselende driemaandelijkse handelaarscategorieën – tot aan de driemaandelijkse aankooplimiet – wanneer u de bonuscategorie elk kwartaal activeert.

De Discover it® Cash Back is een goede keuze voor veel consumenten. U kunt bonusgeld terugkrijgen in wisselende driemaandelijkse handelaarscategorieën – tot aan de driemaandelijkse aankooplimiet – wanneer u de bonuscategorie elk kwartaal activeert.

Door een beetje te rekenen, kunt u tijdens het eerste jaar 5% x verdienen. $ 1.500 per kwartaal x 4 kwartalen per jaar x 2 (voor Cashback Match). Dat is $ 600 cashback, plus al het andere dat u verdient met 1% niet-bonusaankopen.

Overweeg voordat u deze kaart selecteert of u wilt omgaan met het driemaandelijkse roulerende handelaarscategorieënschema. Om maximale waarde te verkrijgen, moet u de nieuwe categorie elk kwartaal activeren en uw uitgaven plannen om uw voordeel uit de huidige categorie te maximaliseren. Als u vergeet de driemaandelijkse categorie te activeren of de limiet niet uitgeeft, verdient u minder dan het maximaal mogelijke.

Een eenvoudigere keuze is de Discover it®-chroom, aangezien deze een lager beloningspercentage biedt voor gas stations en restaurantuitgaven. Als u niet veel rijdt of regelmatig uit eten gaat, is deze kaart natuurlijk geen goede keuze.

Misschien geeft u de voorkeur aan de Discover it® Miles-kaart als u regelmatig reist en reisbeloningen wilt verzamelen. U kunt de mijlen die u verdient met aankopen met deze kaart gebruiken om reisgerelateerde uitgaven te betalen, zoals vliegtickets, hotelovernachtingen, autoverhuur en uit eten gaan.

U kunt de mijlen ook in contanten omzetten als u verkiest. Als u $ 20.000 uitgeeft om 30.000 mijlen te verdienen en deze om te zetten in contanten, is uw beloning voor het eerste jaar 30.000 mijl x ($ 1 per 100 mijl) x 2 voor Cashback-wedstrijd = $ 600 aan geld terug verdiend in het eerste jaar.

Hoewel dat $ 280 minder is dan het Discover it® Cash Back-voorbeeld, hoeft u geen kwartaalcategorieën te volgen of te activeren of u zorgen te maken over aankooplimieten. U kunt zich ontspannen wetende dat de Discover it® Miles-kaart u gelijkelijk beloont voor al uw aankopen.

Als u student bent, verslaat Discover de meeste van zijn concurrenten door niet één studentencreditcard aan te bieden, maar twee. Mensen die geen of een slecht krediet hebben, worden het best bediend door de Discover it® beveiligde creditcard die beschikbaar is voor zowat iedereen die een borgsom kan betalen.

Is het moeilijk om een Discover-creditcard te krijgen?

De kredietkaarten van Discover keuren consumenten goed met FICO-scores in het bereik van 550 (slecht krediet) tot 850 (uitstekend krediet). Met andere woorden, de meeste mensen kunnen in aanmerking komen voor een onbeveiligde Discover-kaart en degenen die dat niet doen, kunnen gemakkelijk de Discover it® Secured Credit Card verkrijgen.

U kunt een Discover-creditcard aanvragen door te bellen naar 1-800-DISCOVER (347-2683) of online via de link Nu toepassen hierboven die u naar de website van Discover leiden.

Welke Discover Card is het gemakkelijkst te verkrijgen?

Over het algemeen zijn beveiligde creditcards het gemakkelijkst te verkrijgen, en de Discover it® Secured Credit Card is daarop geen uitzondering. Met deze kaart kunt u met verantwoord gebruik uw tegoed opbouwen of opnieuw opbouwen. De sleutel tot de beschikbaarheid ervan is de borgsom die u doet om de kredietlimiet van de kaart te onderpand.

Het bedrag dat u stort, moet gelijk zijn aan uw kredietlimiet. De goedgekeurde limiet kan oplopen tot $ 2.500 en hangt af van uw inkomen en vermogen om te betalen. De aanbetaling, na aftrek van een eventueel onbetaald saldo, wordt terugbetaald binnen twee betalingscycli plus 10 dagen wanneer u uw account sluit of upgradet naar een onbeveiligde Discover-kaart.

De kaart rapporteert uw kredietgeschiedenis aan elk groot Amerikaans kredietbureau. Dit geeft u de mogelijkheid om kredietwaardig gedrag te vertonen, dat wil zeggen, uw rekeningen op tijd betalen en het kredietbedrag dat u gebruikt controleren.

Het kan tot zes maanden duren voordat een kredietbureau reageert op uw gerapporteerde betalingsactiviteit , maar uiteindelijk zal goed gedrag worden beloond met hogere scores.

Discover evalueert automatisch uw beveiligde account elke maand. Na acht maanden kijkt Discover of u kunt upgraden naar een onbeveiligde kaart door uw tegoed na verloop van tijd verantwoord te gebruiken. Dit maakt het belangrijk voor u om late betalingen, achterstallige vorderingen, incassos en andere afwijkende activiteiten voor uw creditcards en leningen te vermijden.

Een studentenkaart is ook gemakkelijk te verkrijgen en Discover biedt een paar aan (zie hieronder) .

Welke FICO-score gebruikt Discover?

FICO van de Fair Isaac Company domineert de kredietscoremarkt en wordt gebruikt door 90% van de beste kredietverstrekkers.FICO publiceert verschillende scoremodellen, maar degene die door bijna elke creditcardmaatschappij of bankadverteerder wordt gebruikt, is FICO Score 8 met een scorebereik van 300 tot 850.

De drie kredietbureaus implementeren FICO Score 8, maar de resultaten hoeven niet identiek te zijn vanwege verschillen in de gegevens waarover elk bureau beschikt. Discover geeft kaarthouders gratis toegang tot hun FICO Score 8 van TransUnion. De score die Discover biedt, is een maandelijkse momentopname, dus noteer altijd de datum waarop u uw score opvraagt.

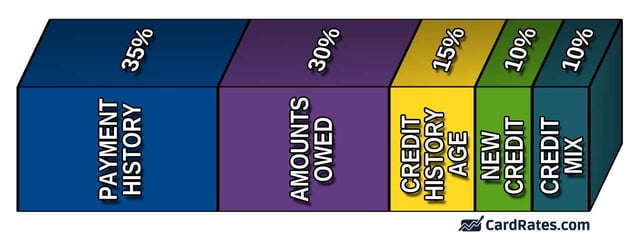

Het FICO Score 8-systeem berekent uw score met behulp van vijf kredietgerelateerde factoren. Elke factor omvat een percentage van uw totale score, als volgt:

Andere scoresystemen gebruiken verschillende schemas om uw kredietscore te berekenen .

Welke Discover-kaart is het beste voor bedrijfseigenaren?

Bedrijfseigenaren kunnen het beste presteren met de Discover it® Business-creditcard. Het biedt geld terug bij elke aankoop plus speciale voordelen die managers helpen bij het runnen van hun bedrijf.

U kunt tot 50 gratis werknemerskaarten krijgen en de bestedingslimieten van elke werknemer aanpassen terwijl u de vruchten plukt van hun aankopen.

Bovendien kunt u met dit visitekaartje uw transacties downloaden naar QuickBooks, Quicken en Excel om uw backoffice te helpen beheren. Bovendien helpt de mobiele Discover-app u overal zaken te doen.

Welke Discover-kaart is het beste voor studenten?

Discover heeft een paar studentencreditcards die worden aangeboden aan studenten die doorgaans weinig of geen kredietgeschiedenis. De Discover-studentenkaarten bieden cashback-beloningen, rekenen geen jaarlijkse kosten, belonen Good Grade-beloningen voor hoge GPAs en helpen je bij het opbouwen van je kredietgeschiedenis.

Je keuze tussen de twee studentenkaarten is afhankelijk van het beloningsschema dat je kiest. bij voorkeur:

- Discover it® Student Cash Back: deze kaart heeft een complexer en genereuzer beloningsschema. Het maakt gebruik van een driemaandelijkse roterende reeks handelaren waarbij u bonusgeld terugkrijgt voor aankopen tot aan de driemaandelijkse bestedingslimiet. Je moet de kaart elk kwartaal activeren om de bonusgeld terug te ontvangen, en alle andere aankopen verdienen 1%.

- Discover it® Student chrome: deze kaart biedt bonusgeld terug op aankopen bij restaurants en benzinestations, en 1% op alle andere aankopen. De cashback van de bonus wordt elk kwartaal afgetopt. In tegenstelling tot zijn broer of zuskaart, biedt deze inleidende promotiefinanciering van 0% APR op aankopen die door nieuwe kaarthouders zijn gedaan tijdens de eerste zes maanden na opening van de rekening.

Een rekenvoorbeeld onthult het verschil in de kaarten van elke kaart potentiële beloningen.

Stel dat je een student bent die $ 10.000 uitgeeft tijdens het eerste jaar dat hij een kaart bezit en het maximale haalt uit de hogere beloningsniveaus. Met andere woorden, $ 4.000 aan aankopen ontvangen de bonus in contanten en $ 6.000 verdienen de standaard 1% cashback. Aan het einde van het eerste jaar ontvang je een Cashback Match die gelijk is aan je cashback-inkomsten die voor het jaar zijn verwerkt.

De Discover it® Student Cash Back-kaart zou 2 x contant terugbetalen ((5% x $ 4.000) + (1% x $ 6.000)) = $ 520 cashback.

De Discover it® Student Cash Back-kaart biedt een grotere beloning, maar je moet eraan werken om het te krijgen . Concreet moet je de kaart elk kwartaal activeren en minstens $ 1.000 aan aankopen doen bij verkopers in de huidige cashback-bonuscategorie om het maximale bedrag aan geld terug te ontvangen.

De Discover it® Student-chroom vereist geen kwartaal activeringen, maar vereist dat u elk kwartaal $ 1.000 bij restaurants en benzinestations uitgeeft om uw beloningen te maximaliseren.

Alleen de Chrome-kaart biedt 0% APR op aankopen gedurende de eerste zes maanden. Dat kan u interesseren als u een aantal grote aankopen plant wanneer u uw kaart ontvangt, maar de rente die u zou besparen, zou waarschijnlijk onvoldoende zijn om de mindere voordelen van de Chrome-kaart te overwinnen.

Staat Discover saldooverdrachten toe?

Met saldooverdrachten kunt u de saldi van twee of meer creditcards op één kaart samenvoegen. Alle Discover-kaarten staan inderdaad saldooverdrachten toe en verschillende kaarten bieden inleidende 0% APR-promotiefinanciering aan nieuwe kaarthouders voor saldooverdrachten.

De 0% APR-actie is echter niet beschikbaar via Discover it® Miles, Discover it® beveiligde creditcard, Discover it® Student Cash Back, Discover it® Student chrome en Discover it® Business Credit Card. Sommige van deze kaarten bieden mogelijk tijdelijke kortingen op het JKP en kosten voor saldooverdrachten tijdens een eerste promotieperiode.

Met een Discover-kaartsaldo-overdracht geeft u een Discover-vertegenwoordiger opdracht om het saldo van uw andere creditcards over te boeken. . U kunt ook online een aanvraag voor een overboeking indienen.

Hoe dan ook, elke overboeking duurt gewoonlijk één tot twee weken en brengt een eenmalige vergoeding met zich mee. U kunt alleen overboeken tot de kredietlimiet van uw kaart minus het eventuele openstaande saldo.De redenen om creditcardtegoeden over te boeken zijn onder meer:

- Geld besparen: u bespaart geld op rente wanneer u saldi overboekt naar een creditcard met een lagere APR. Het voordeel wordt gemaximaliseerd wanneer u overschrijft naar een creditcard met een 0% APR-promotie bij overboekingen.

- Snellere aflossing van schulden: u kunt de schuldaflossing versnellen door te besparen op een lagere APR en door meerdere minimale betalingen te vermijden als je saldi op meerdere kaarten hebt. U kunt zich in plaats daarvan concentreren op het afbetalen van de ene kaart met de overgeboekte saldi.

- Gemakkelijker plannen: nadat u uw creditcardsaldi heeft geconsolideerd, hoeft u elke maand slechts één kaartbetaling uit te voeren, ervan uitgaande dat u de andere kaarten slapend laat. . Dit maakt het veel gemakkelijker om te voorkomen dat u een betaling over het hoofd ziet en boetes oplegt.

Als u doorgaat met een saldooverdracht, bedenk dan hoe u tijdens het proces uit de schulden kunt blijven. U kunt beginnen met het beperken van de uitgaven, zodat u niet meer schulden opbouwt terwijl u uw overgedragen saldi afbetaalt. Het is handig om een kaart te kiezen met een 0% APR-promotieperiode van minimaal 12 maanden, zodat u genoeg tijd heeft om uw saldo af te betalen.

Het is geen goed idee om meerdere kaarten aan elkaar te rijgen die 0% bieden. APR-promoties. Dit kost u extra kosten en vermindert uw motivatie om uw saldo snel af te betalen. Hoewel u het gebruik van uw oude kaarten moet vermijden bij het afbetalen van uw saldo, moet u de oude kaarten niet annuleren, aangezien dat uw kredietgebruik verhoogt en uw kredietscore schaadt.

Hoe kan ik mijn Discover-kredietlimiet verhogen?

Als u zich in een goede financiële positie bevindt, kan een hogere kredietlimiet een goed idee zijn. Met een hogere limiet kunt u grotere aankopen doen op één kaart. Het heeft ook het potentieel om grotere contante voorschotten te bieden als u met een financiële noodsituatie wordt geconfronteerd.

Discover biedt verschillende manieren om een hogere kredietlimiet te krijgen:

- Telefoon: door te bellen naar 1 -800-347-2683 en spreek met een klantvertegenwoordiger.

- Online: log in op uw account op de Discover-website en vul het aanvraagformulier in.

- Ontvang een nieuwe kaart: als u een oude Discover-kaart met een lage kredietlimiet gebruikt, kan uw kredietgeschiedenis het mogelijk maken om een andere Discover-kaart met hogere limieten te verkrijgen. Dit is vooral het geval als u een studentenkaart of beveiligde Discovery-kaart heeft.

- Wees geduldig: Discover kan u belonen voor voorbeeldige kredietgewoonten door u een verhoging van de kredietlimiet aan te bieden zonder dat u hierom vraagt.

Als u met een klantvertegenwoordiger over een hogere limiet moet onderhandelen, bespreek dan waarom u deze hebt verdiend in plaats van waarom u deze nodig heeft. Wijs op zaken als een hoger salaris, lagere vaste kosten, een tweede baan en uw geschiedenis van tijdige betalingen.

Is Discover beter dan Visa?

Beter is een geladen term. We kunnen zeker stellen dat het Discover-betalingsnetwerk verschilt van dat van Visa in die zin dat Discover creditcards uitgeeft en Visa niet. Wanneer u een Discover-kaart krijgt, is de uitgever Discover Bank en het betalingsnetwerk Discover Financial Services.

Visa is gewoon een betalingsnetwerk. Het werkt samen met externe banken en kredietverenigingen die hun eigen creditcardproducten uitgeven die op het Visa-netwerk werken.

Door Discover te vergelijken met Visa, blijkt dat ze beide worden geaccepteerd door ongeveer 9 miljoen handelaren in de Verenigde Staten. Ze rekenen ook vergelijkbare verwerkingskosten aan handelaren. Discover onderscheidt zich door de eerstejaars Cashback Match en de lage kosten. Uiteraard dragen veel verschillende kaarten het Visa-logo en daardoor bieden veel meer variatie dan de acht beschikbare Discover-kaarten.

Wat s Better, Discover it® Cash Back of Chase Freedom?

De Discover it® Cash Back is de beste cashback-kaart van Discover. Zoals alle Discover-kaarten brengt het geen jaarlijkse kosten in rekening.

De Chase Freedom-kaarten – Chase Freedom Unlimited® en Chase Freedom Flex℠ – zijn de beste cashback-kaarten van Chase zonder jaarlijkse kosten. Al deze kaarten zijn dus concurrerend met elkaar en verdienen overweging.

De Chase Freedom Flex℠ ligt dichter bij de Discover it® Cash Back omdat beide driemaandelijks roterende cashback-bonuscategorieën bieden. De Flex-kaart biedt echter ook verhoogde, beperkte beloningen in een aantal vaste categorieën, een functie die ontbreekt bij de Discover-kaart.

Alleen de Chase-kaart biedt een aanmeldingsbonus wanneer u een vast bedrag in de eerste drie maanden na opening van de rekening. Beide bieden vergelijkbare inleidende APRs van 0% op aankopen wanneer nieuwe kaarthouders hun rekeningen openen.

De Discover-kaart is de enige die een Cashback Match aanbiedt die de geldteruggave verdubbelt die u verdient gedurende het eerste jaar na het openen van de rekening. De Discover-kaart heeft ook een aantal unieke voordelen, waaronder:

- APR zonder boete voor te late betalingen.

- Geen kosten voor te late betaling.

- Geen buitenlandse transactiekosten.

- Gratis waarschuwingen als uw burgerservicenummer op het dark web wordt gedetecteerd.

- Gratis FICO-scores van TransUnion.

Deze kaarten zijn allemaal winnaars en u maakt geen fout, welke kaart u ook kiest. Niets belet je natuurlijk om zowel Discover- als Chase-kaarten tegelijkertijd te hebben.

Hoeveel Discover-kaarten kun je hebben?

We bespraken eerder het relatieve gemak van kwalificatie voor een Ontdek kaart. Het is echter mogelijk dat u om andere redenen dan uw kredietwaardigheid niet wordt goedgekeurd.

Discover beperkt u tot het bezit van niet meer dan twee van zijn kaarten tegelijk. U moet een jaar lang uw eerste Discover-kaart hebben voordat u de tweede kaart aanvraagt.

Dit is een eenvoudige, maar strikte limiet voor het aantal Discover-kaarten dat u tegelijkertijd kunt bezitten. Chase, de meest populaire uitgever van creditcards, heeft zijn 5/24 Regel, die voorkomt dat u een nieuwe Chase-kaart krijgt wanneer u in de afgelopen twee jaar vijf of meer nieuwe kredietrekeningen heeft geopend.

Overige creditcardmaatschappijen stellen ook limieten aan kaartbezit. Citi, de uitgever van de Citi Double Cash Card, laat u acht dagen wachten om een tweede persoonlijke creditcard aan te vragen, 65 dagen voor een derde persoonlijke creditcard en 95 dagen voor een Citi-visitekaartje.

De American Express 4/4 Regel voorkomt dat u meer dan vier laadpassen en vier creditcards heeft. Met Capital One kunt u niet meer dan twee creditcards tegelijk bezitten. Ongetwijfeld leggen andere creditcardmaatschappijen hun eigen willekeurige eigendomsregels op.

Geeft Discover onmiddellijke goedkeuring?

Discover heeft een voorafgaand goedkeuringsproces dat u binnen enkele minuten een antwoord geeft. Voorafgaande goedkeuring vereist geen hard onderzoek naar uw kredietrapport en zal daarom uw kredietscore niet schaden, dus het kan geen kwaad om te controleren. Indien niet vooraf goedgekeurd, bespaart u uzelf van een hard onderzoek dat uw kredietscore verlaagt.

Om het voorafgaande goedkeuringsproces te starten, vult u het online formulier in en selecteert u een op maat gemaakte vooraf goedgekeurde creditcardaanbieding. Indien vooraf goedgekeurd, voeg dan alle andere informatie toe die nodig is om de definitieve goedkeuring te krijgen. Houd in gedachten: Discovery stelt dat voorafgaande goedkeuring geen garantie is voor definitieve goedkeuring.